時 間 中華民國113年7月15日(星期一)10時

地 點 本院議場

主 席 韓院長國瑜

江副院長啟臣

秘書長 周萬來

副秘書長 張裕榮

繼續開會

主席:報告院會,我們現在繼續開會。

進行討論事項第七案。

討 論 事 項

七、本院財政委員會報告併案審查行政院函請審議「加值型及非加值型營業稅法部分條文修正草案」及委員林楚茵等18人擬具「加值型及非加值型營業稅法第三十二條之一及第四十八條之二條文修正草案」案。(本案經提本院第11屆第1會期第6次會議報告決定:交財政委員會審查。茲接報告,爰於本次會議提出討論。)

主席:請宣讀審查報告。

立法院財政委員會函

受文者:議事處

發文日期:中華民國113年6月26日

發文字號:台立財字第1132100933號

速別:普通件

密等及解密條件或保密期限:

附件:如說明二

主旨:院會交付審查行政院函請審議「加值型及非加值型營業稅法部分條文修正草案」及本院委員林楚茵等18人擬具「加值型及非加值型營業稅法第三十二條之一及第四十八條之二條文修正草案」等2案,業經併案審查完竣,並決議不須交由黨團協商,復請提報院會討論。

說明:

一、復貴處113年4月2日及3日台立議字第1130700550號及第1130700724號函。

二、附審查報告乙份。

正本:議事處

副本:

行政院函請審議「加值型及非加值型營業稅法部分條文修正草案」及本院委員林楚茵等18人擬具「加值型及非加值型營業稅法第三十二條之一及第四十八條之二條文修正草案」等2案併案審查報告

壹、行政院函請審議「加值型及非加值型營業稅法部分條文修正草案」及本院委員林楚茵等18人擬具「加值型及非加值型營業稅法第三十二條之一及第四十八條之二條文修正草案」等2案,經提本院第11屆第1會期第6次會議(113.3.22)後,均決定:「交財政委員會審查」。本會爰於113年4月10日及6月17日舉行第11屆第1會期第7次及第18次全體委員會議進行併案審查,會議均由羅召集委員明才擔任主席,財政部莊部長翠雲、法務部林參事豐文與法制司謝調部辦事檢察官祐昀等分別應邀列席說明、備詢。

貳、行政院及委員提案要旨:

一、行政院書面提案要旨:

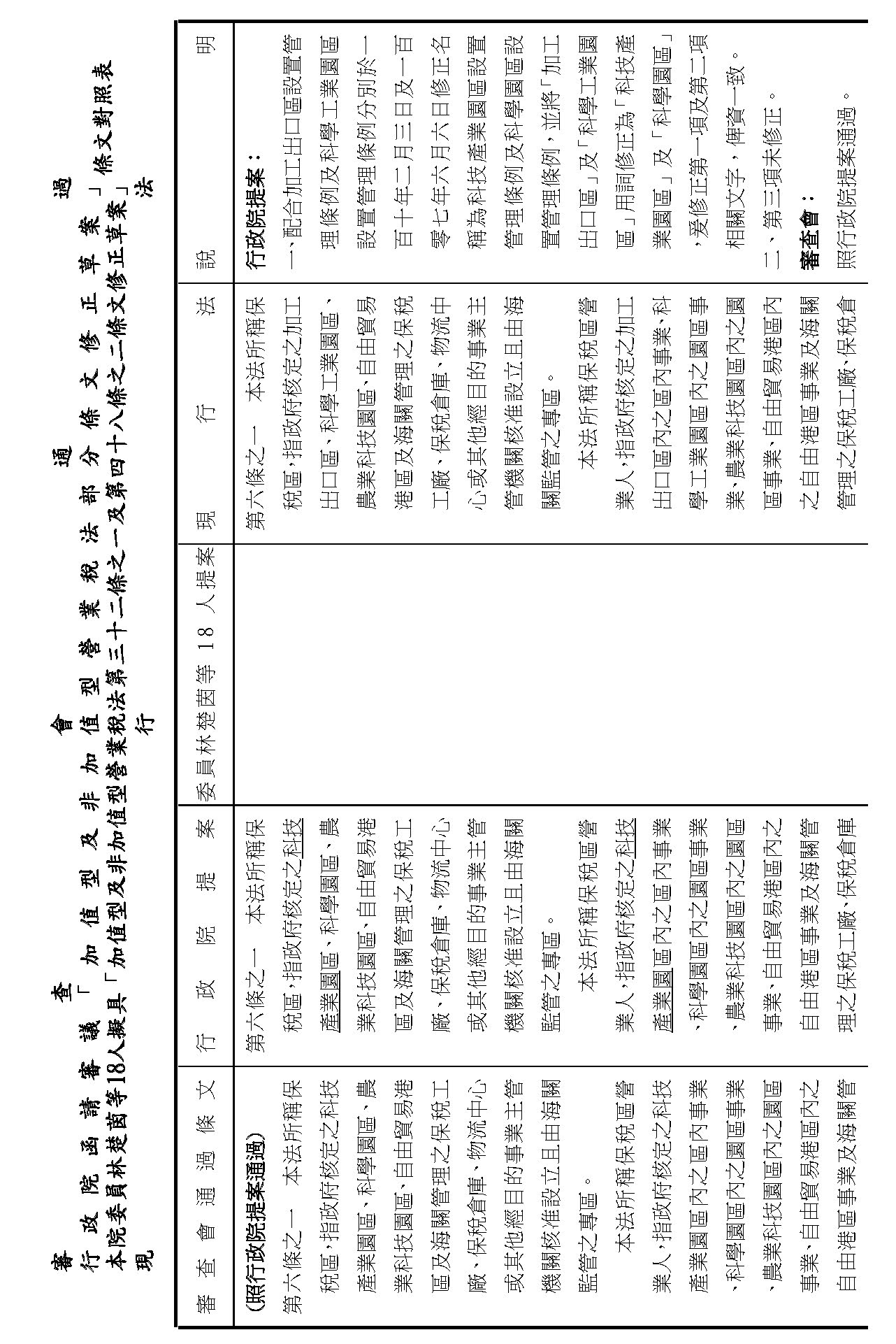

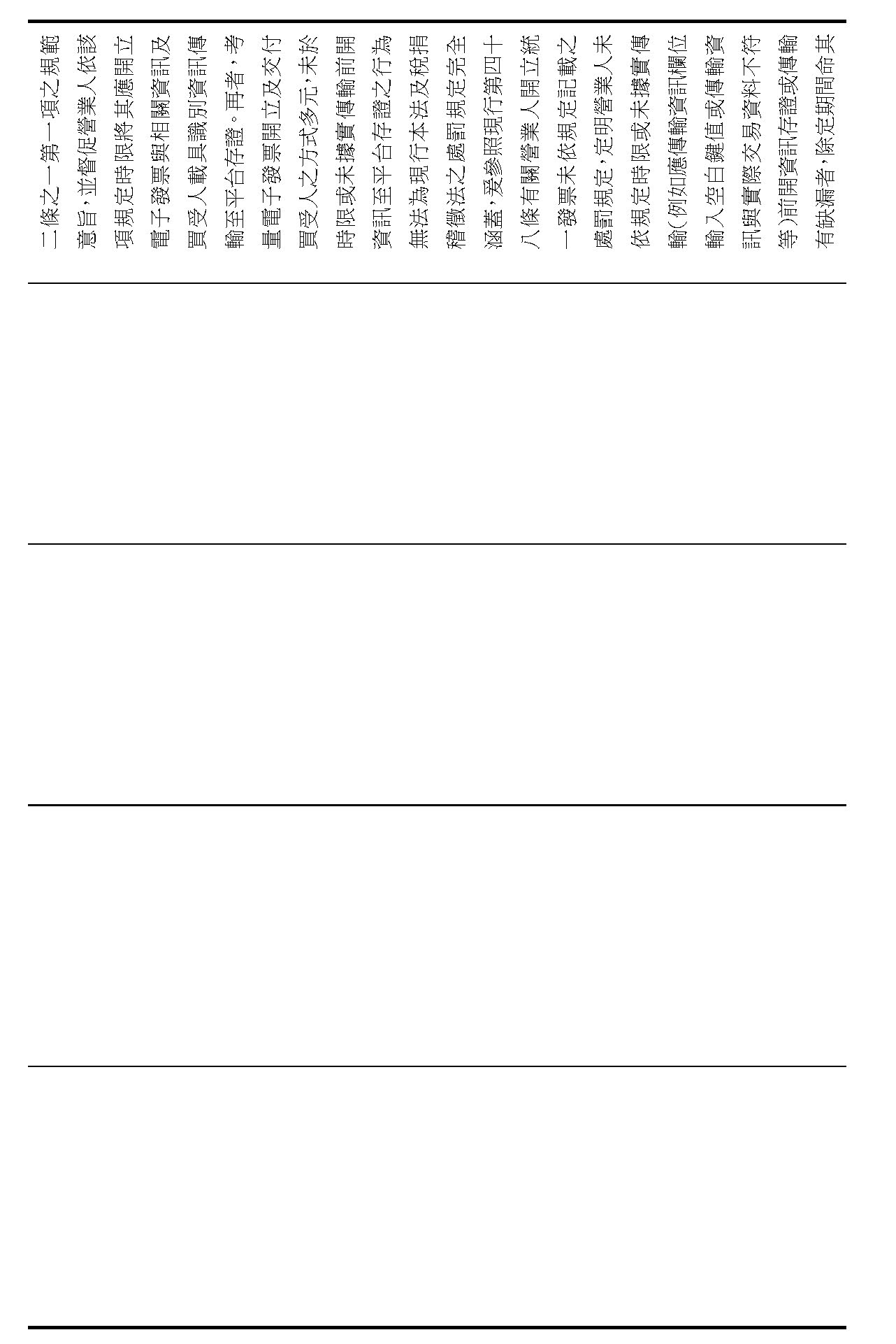

加值型及非加值型營業稅法(以下簡稱本法)原名稱為營業稅法,營業稅法於二十年六月十三日制定公布,歷經多次修正,其間於七十四年十一月十五日全文修正並自七十五年四月一日施行,嗣九十年七月九日修正名稱為加值型及非加值型營業稅法,最近一次修正公布日期為一百十二年十二月六日,並自一百十二年十二月二十日施行。為掌握營業人開立電子發票情形與保障交易相對人取得合法憑證及維護消費者兌獎權益,並配合其他法律規定,爰擬具本法部分條文修正草案,其修正要點如下:

(一)配合科技產業園區設置管理條例及科學園區設置管理條例規定之用語,酌修文字。(修正條文第六條之一)

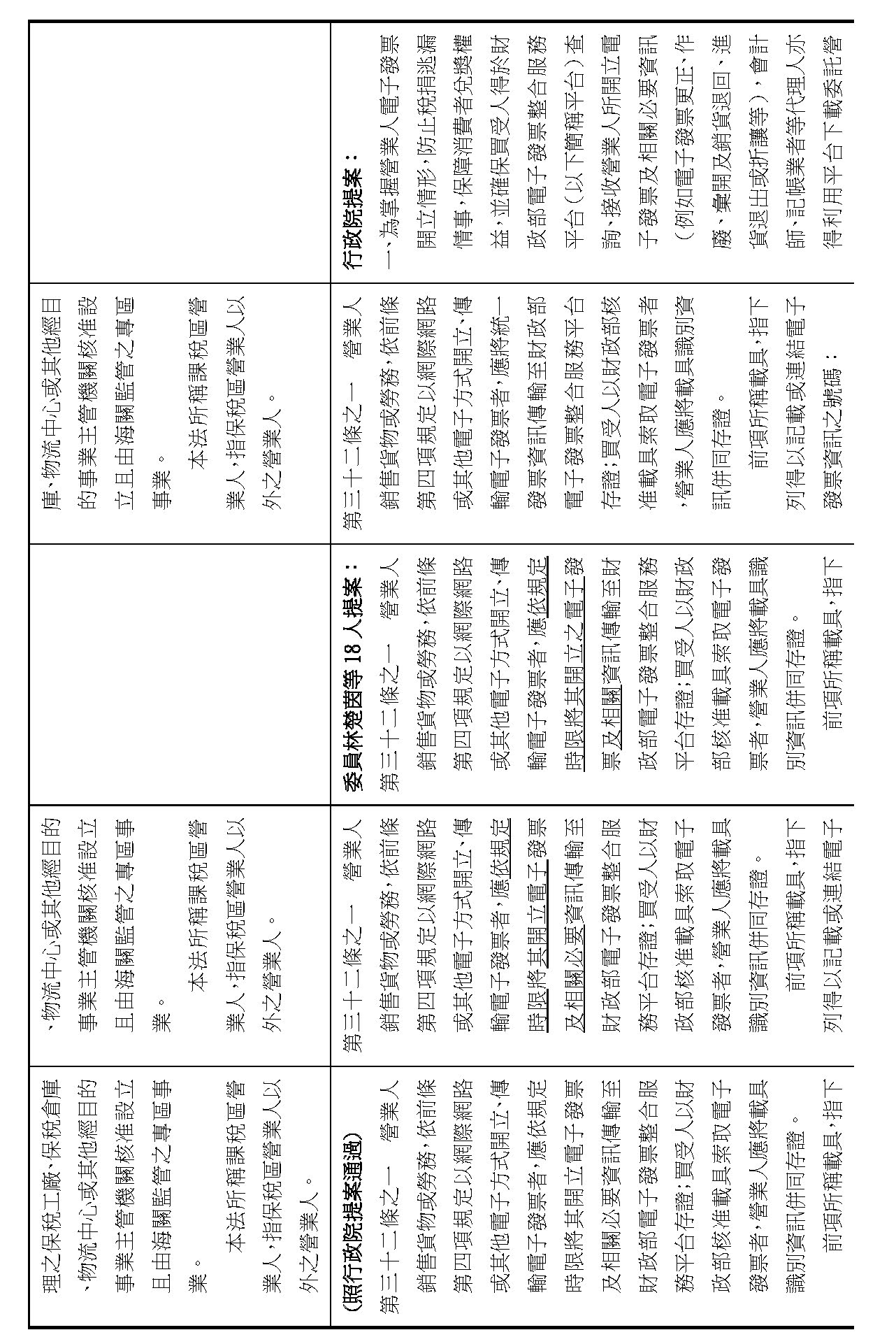

(二)修正營業人銷售貨物或勞務,以網際網路或其他電子方式開立、傳輸電子發票者,應依規定時限將其開立電子發票與相關必要資訊及買受人載具識別資訊,傳輸至財政部電子發票整合服務平台存證;並授權由財政部公告所規定傳輸時限、開立電子發票及相關必要資訊範圍。(修正條文第三十二條之一)

(三)增訂營業人以網際網路或其他電子方式開立、傳輸電子發票,未依規定時限或未據實將其應開立電子發票與相關必要資訊及買受人載具識別資訊傳輸至財政部電子發票整合服務平台存證者,除通知限期補正外,並得按次處一定金額罰鍰之行為罰。(修正條文第四十八條之二)

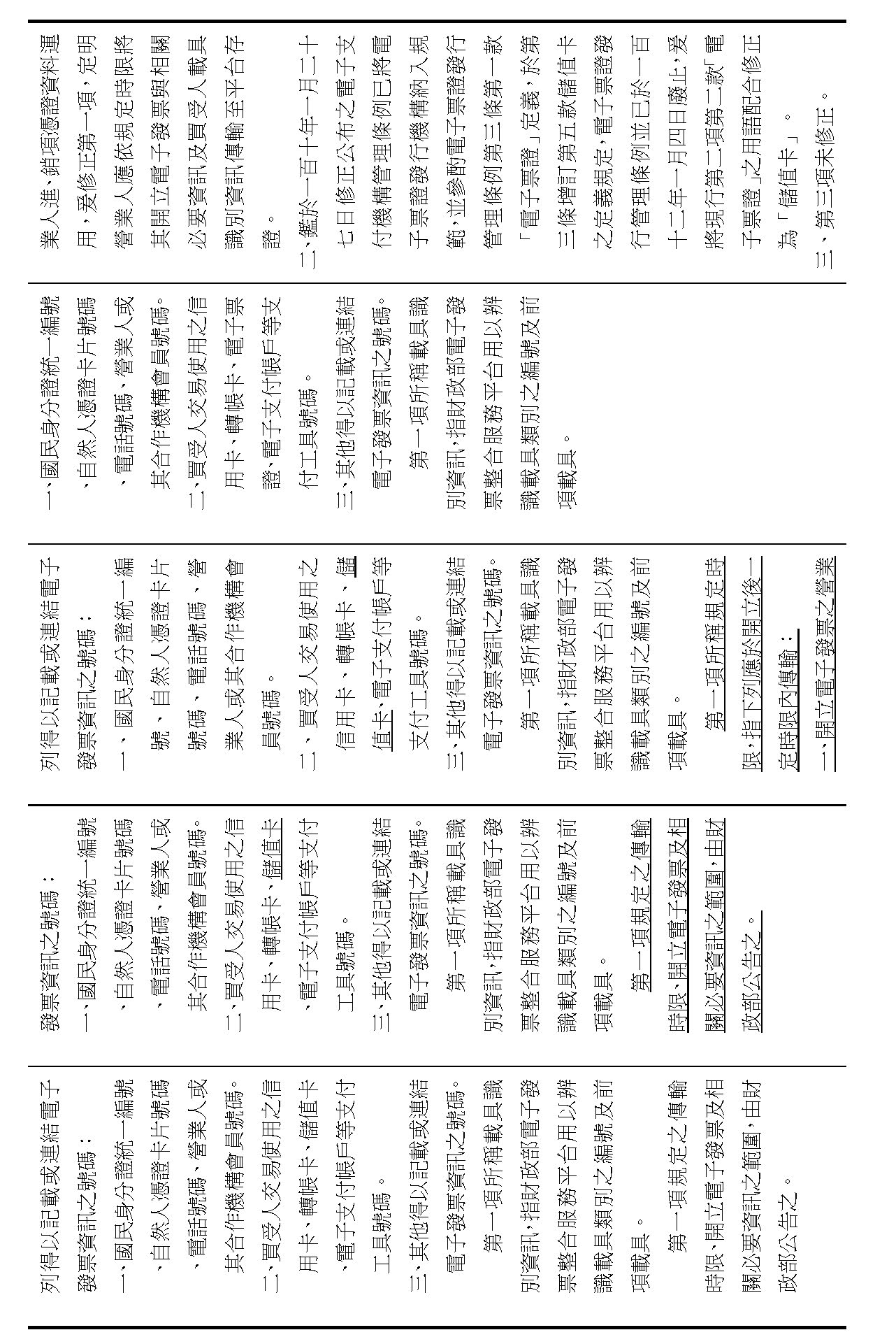

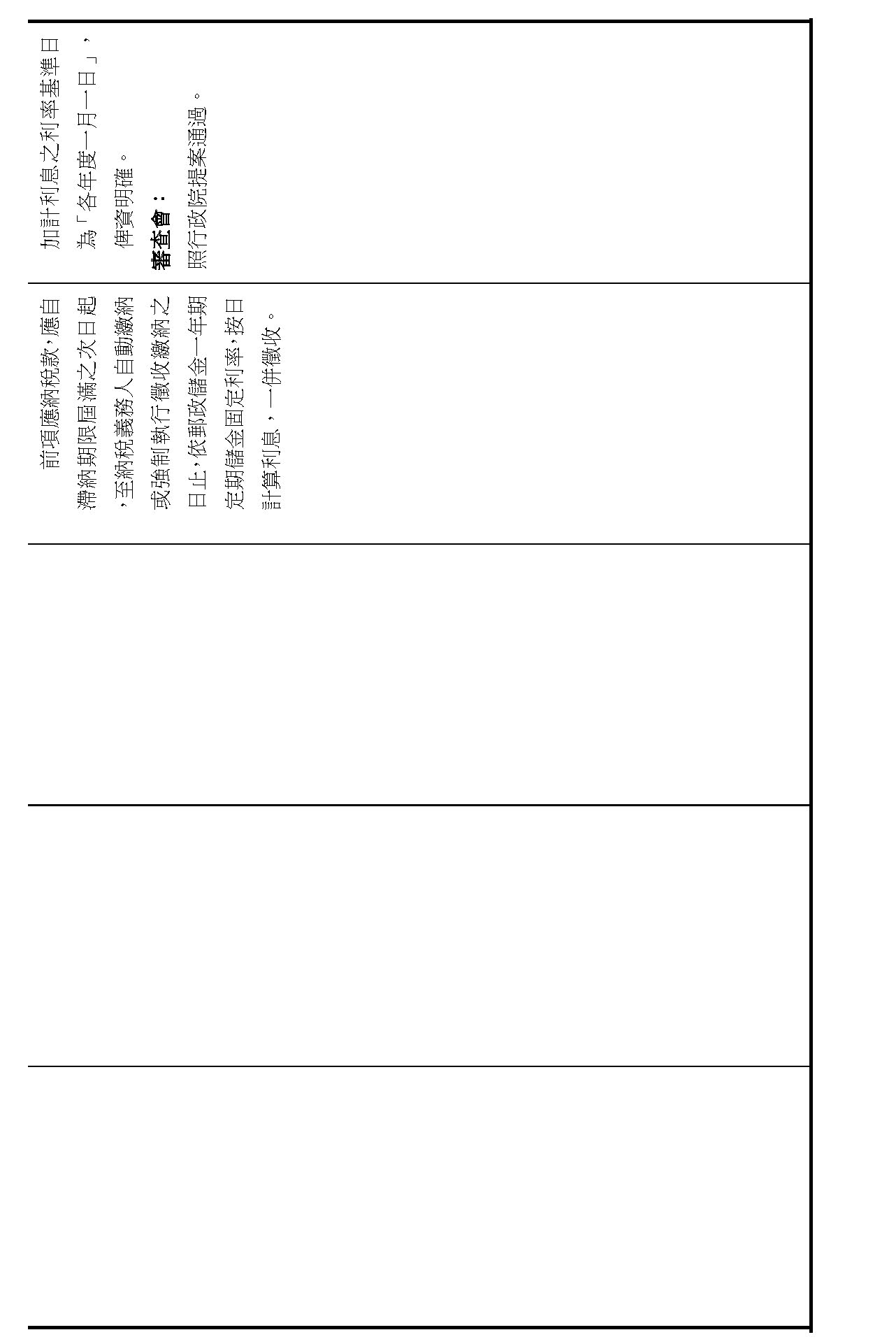

(四)刪除有關加徵滯納金計徵方式,及因不可抗力或不可歸責於納稅義務人之事由致不能於法定期間內繳清稅捐,經核准延期或分期繳納者免予加徵滯納金之規定,回歸稅捐稽徵法第二十條規定辦理,並定明應納稅款加計利息之利率基準日為「各年度一月一日」。(修正條文第五十條)

二、林委員楚茵等18人書面提案要旨:

為確實掌握營業人開立電子發票之情形與保障交易相對人取得相關資訊,及維護消費者兌獎權益,故課予人民義務及賦予不利之法律效果。爰擬具「加值型及非加值型營業稅法第三十二條之一及第四十八條之二條文修正草案」,修正要點如下:

(一)修正營業人以網際網路或其他電子方式開立、傳輸電子發票者,應依規定時限將其開立之電子發票與相關資訊及買受人載具識別資訊,傳輸至財政部電子發票整合服務平台存證。(修正條文第三十二條之一)

(二)增訂營業人以網際網路或其他電子方式開立、傳輸電子發票,未依規定時限或未據實將其應開立電子發票與相關資訊及買受人載具識別資訊傳輸至財政部電子發票整合服務平台存證者,除定期間命其補正外,並得按次處一定金額罰鍰之行為罰。(修正條文第四十八條之二)

參、財政部莊部長翠雲就行政院提案提出說明:(113.4.10)

一、修正重點

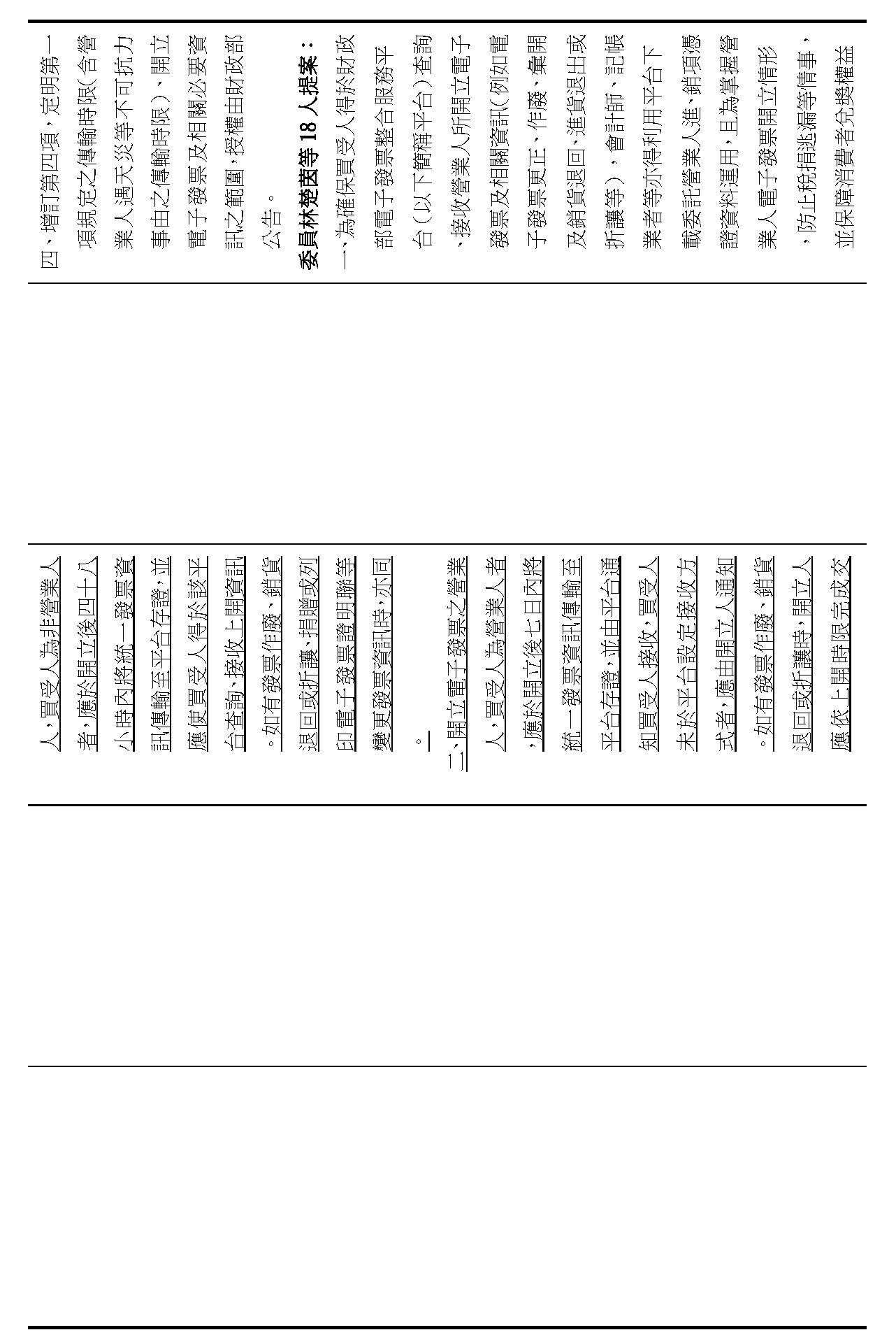

鑑於營業人開立電子發票未正確傳輸本部電子發票整合服務平台(以下簡稱平台)存證,將影響買受人進項稅額扣抵、稽徵機關正確核課及民眾兌獎權益,爰擬具營業稅法部分條文修正草案,定明營業人開立電子發票負有依限將電子發票及相關必要資訊存證平台之義務,其傳輸時限、開立電子發票及相關必要資訊之範圍,授權本部公告之;並增訂營業人未依限或未據實存證電子發票及相關必要資訊,處新臺幣1,500元以上15,000元以下罰鍰,限期未補正或補正不實者,得按次處罰;另配合其他法律規定修正用語,及逾期繳納稅款加徵滯納金計徵方式回歸「稅捐稽徵法」辦理。

二、預期效益

可確保買受人正確扣抵進項稅額、消費者可及時透過平台或本部統一發票兌獎APP確認取得雲端發票及查詢消費明細;保障民眾兌獎權益;並利記帳業者得透過平台運用委託營業人之進、銷項憑證資料,簡化申報作業程序。

肆、與會委員於聽取說明、詢答及大體討論後,對法案進行逐條審查,經在場委員充分溝通及協商,全案審查完竣。審查結果:第六條之一、第三十二條之一、增訂第四十八條之二、第五十條,均照行政院提案通過。

伍、爰經決議:

一、併案擬具審查報告,提報院會。

二、本案於院會進行二讀前,不須交由黨團協商。

三、院會討論本案時,由羅召集委員明才補充說明。

陸、檢附條文對照表乙份。

主席:請召集委員羅明才委員補充說明。

沒有補充說明。

本案經審查會決議,不須再交由黨團協商。請問院會,有無異議?(無)沒有異議,本案逕依審查會意見處理。

現在進行逐條討論。

加值型及非加值型營業稅法部分條文修正草案(二讀)

主席:請宣讀第六條之一。

第六條之一 本法所稱保稅區,指政府核定之科技產業園區、科學園區、農業科技園區、自由貿易港區及海關管理之保稅工廠、保稅倉庫、物流中心或其他經目的事業主管機關核准設立且由海關監管之專區。

本法所稱保稅區營業人,指政府核定之科技產業園區內之區內事業、科學園區內之園區事業、農業科技園區內之園區事業、自由貿易港區內之自由港區事業及海關管理之保稅工廠、保稅倉庫、物流中心或其他經目的事業主管機關核准設立且由海關監管之專區事業。

本法所稱課稅區營業人,指保稅區營業人以外之營業人。

主席:照審查會條文通過。

請宣讀第三十二條之一。

第三十二條之一 營業人銷售貨物或勞務,依前條第四項規定以網際網路或其他電子方式開立、傳輸電子發票者,應依規定時限將其開立電子發票及相關必要資訊傳輸至財政部電子發票整合服務平台存證;買受人以財政部核准載具索取電子發票者,營業人應將載具識別資訊併同存證。

前項所稱載具,指下列得以記載或連結電子發票資訊之號碼:

一、國民身分證統一編號、自然人憑證卡片號碼、電話號碼、營業人或其合作機構會員號碼。

二、買受人交易使用之信用卡、轉帳卡、儲值卡、電子支付帳戶等支付工具號碼。

三、其他得以記載或連結電子發票資訊之號碼。

第一項所稱載具識別資訊,指財政部電子發票整合服務平台用以辨識載具類別之編號及前項載具。

第一項規定之傳輸時限、開立電子發票及相關必要資訊之範圍,由財政部公告之。

主席:照審查會條文通過。

請宣讀增訂第四十八條之二。

第四十八條之二 營業人以網際網路或其他電子方式開立、傳輸電子發票,未依第三十二條之一第一項規定時限或未據實將其應開立電子發票與相關必要資訊及買受人載具識別資訊傳輸至財政部電子發票整合服務平台存證者,除通知限期補正外,並得處新臺幣一千五百元以上一萬五千元以下罰鍰;屆期未補正或補正不實者,得按次處罰。

主席:照審查會條文通過。

請宣讀第五十條。

第五十條 納稅義務人逾期繳納稅款者,應加徵滯納金;逾三十日仍未繳納者,除移送強制執行外,並得停止其營業。

前項應納稅款,應自滯納期限屆滿之次日起,至納稅義務人自動繳納或強制執行徵收繳納之日止,依各年度一月一日郵政儲金一年期定期儲金固定利率,按日計算利息,一併徵收。

主席:第五十條照審查會條文通過。

全案經過二讀,現有民進黨黨團提議繼續進行三讀。請問院會,有無異議?(無)沒有異議,請宣讀經過二讀之條文。

加值型及非加值型營業稅法增訂第四十八條之二條文;並修正第六條之一、第三十二條之一及第五十條條文(三讀)

─與經過二讀內容同,略─

主席:報告院會,三讀條文均已宣讀完畢,請問院會,有無文字修正?(無)沒有文字修正。

本案決議:加值型及非加值型營業稅法增訂第四十八條之二條文;並將第六條之一、第三十二條之一及第五十條條文修正通過。

報告院會,現在我們進行討論事項第七案完成立法程序後發言。

請登記第1號黃珊珊委員,黃珊珊委員、黃珊珊委員未到場。

我們現在請登記第2號林楚茵委員發言,發言時間2分鐘。

林委員楚茵:(10時8分)謝謝主席以及各位大院同仁。現在我們在消費的時候,最常被問的就是請問你有統編跟載具嗎?我們在買東西的時候,都會拿出手機來刷行動發票的載具。

雲端發票的推行是在2000年的時候開始試辦,到2006年的時候正式上路,20年過去,根據財政部的資料顯示,在2023年開立的電子發票有99.3億張,顯示這項政策已經成熟了。但是大家可能都遇到同樣的狀況,就是當你用手機來掃描雲端發票的時候,因為你手上沒有一張發票,如果發生爭議的時候,消費者就會非常擔心手上沒有憑證,原因在哪裡?就是因為我們現行的法規並沒有規定營業人在什麼樣的時間之內,要儘速的來上傳我們的雲端發票。言下之意,雖然沒有一張實質的發票,你常常為了要保障自己的權益,你又會要求一張紙質的收據,這就破壞了雲端發票的美意。

非常開心我們今天在加值型跟非加值營業稅當中,本席提案希望在48小時之內,能夠要求營業人儘速的上傳雲端發票相關的內容跟相關的資料。這一次通過的部分,我們給了財政部一個實質的法規,要求財政部在行政法規當中,把電子發票法規的關鍵法規補強,也就是確保營業人在一定的時間之內,要上傳發票的內容,這樣對於消費者在未來使用雲端發票的時候,能夠更具有安全性,這就是福國利民的法案。

主席:謝謝林楚茵委員的發言。

報告院會,我們現在進行討論事項第八案。

八、本院財政委員會報告併案審查行政院函請審議、委員鄭天財Sra Kacaw等17人及委員顏寬恒等20人分別擬具「所得稅法部分條文修正草案」案。(本案經提本院第11屆第1會期第13、14、16次會議報告決定:交財政委員會審查。茲接報告,爰於本次會議提出討論。)

主席:請宣讀審查報告。

立法院財政委員會函

受文者:議事處

發文日期:中華民國113年7月3日

發文字號:台立財字第1132100960號

速別:普通件

密等及解密條件或保密期限:

附件:如說明二

主旨:院會交付審查行政院函請審議、本院委員鄭天財Sra Kacaw等17人及委員顏寬恒等20人分別擬具「所得稅法部分條文修正草案」等3案,業經併案審查完竣,並決議不須交由黨團協商,復請提報院會討論。

說明:

一、復貴處113年5月22日台立議字第1130701842號、5月29日台立議字第1130702058號、6月12日台立議字第1130702198號函。

二、附審查報告乙份。

正本:議事處

副本:

行政院函請審議、本院委員鄭天財Sra Kacaw等17人及委員顏寬恒等20人分別擬具「所得稅法部分條文修正草案」等3案併案審查報告

壹、行政院函請審議、本院委員鄭天財Sra Kacaw等17人及委員顏寬恒等20人分別擬具「所得稅法部分條文修正草案」等3案,經提本院第11屆第1會期第13次會議(113.5.10)、第14次會議(113.5.17)及第16次會議(113.5.31)報告後,均決定:「交財政委員會審查」。本會爰於113年6月26日舉行第11屆第1會期第19次全體委員會議進行審查,會議由郭召集委員國文擔任主席,財政部莊部長翠雲、法務部林參事豐文等應邀列席說明、備詢。

貳、行政院及委員提案要旨:

一、行政院書面提案要旨:

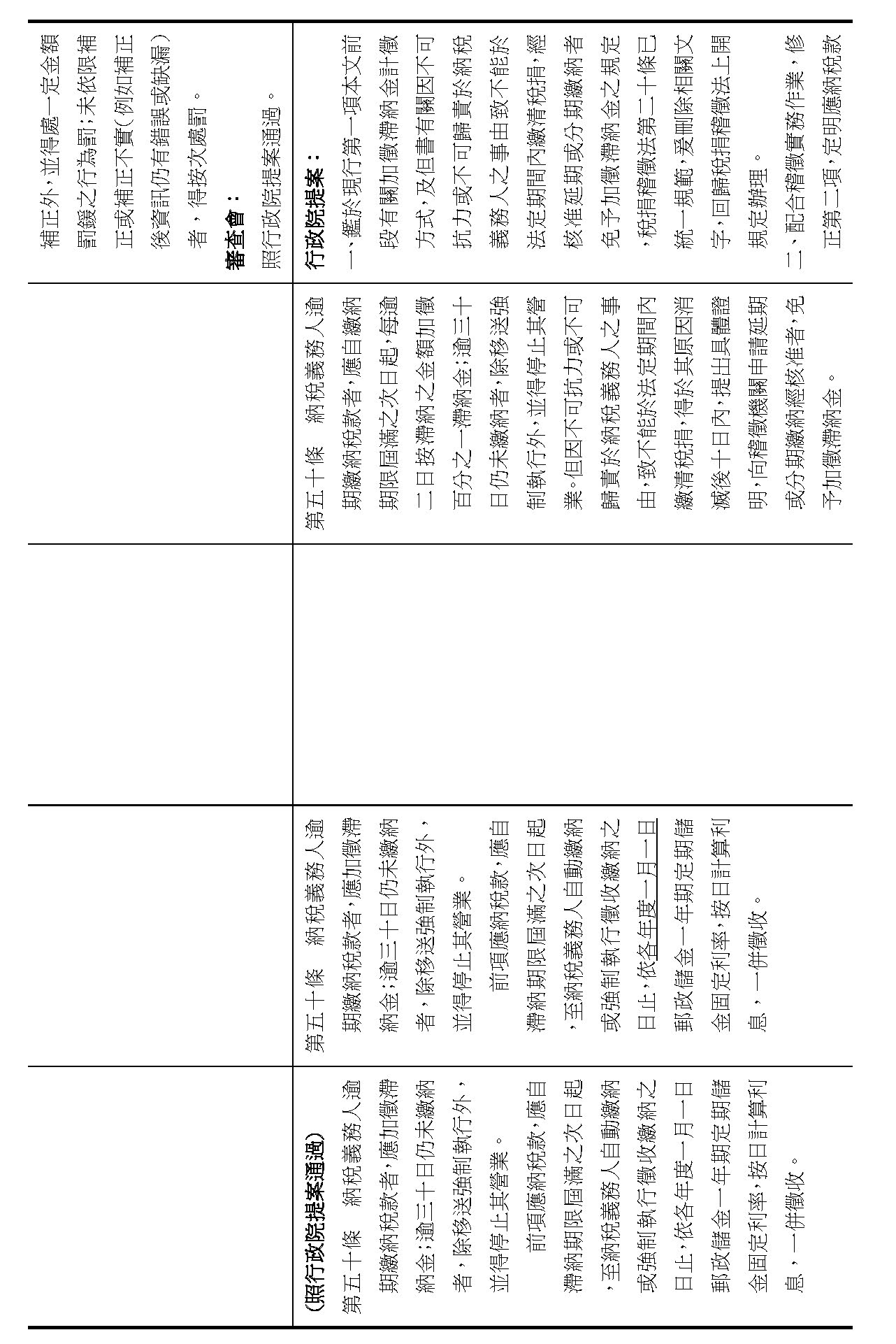

所得稅法(以下簡稱本法)自四十四年修正公布全文以來,迄今已逾六十年,其間為健全稅制,促進租稅公平,歷經多次修正,最近一次修正公布日期為一百十三年一月三日。基於所得稅稽徵作業需要,本法採行扣繳制度,責成營利事業負責人與機關、團體責應扣繳單位主管等自然人為扣繳義務人,於給付屬扣繳範圍所得時,依規定扣繳率扣取稅款,並於規定期限內向國庫繳交及填報憑單。扣繳義務人如有未依規定扣繳及填報憑單情形,本法相關條文定明處罰規定。為使扣繳義務人義務及責任更符行政法上義務之事責一致原則,並配合扣繳義務人及稽徵機關實務作業需要,精進本法扣繳相關規定,爰擬具本法部分條文修正草案,其修正要點如下:

(一)增訂行政法人、信託行為之受託人因管理、處分信託財產給付屬扣繳範圍所得時,應依規定扣繳稅款。(修正條文第八十八條)

(二)修正股利、盈餘之扣繳義務人為公司、合作社、其他法人、獨資組織或合夥組織;薪資、利息、租金等屬扣繳範圍所得之扣繳義務人為機關、行政法人、團體、學校、事業、破產財團之破產管理人、執行業務者或信託行為之受託人;增訂機關、行政法人、團體、學校、事業有解散、廢止等情形或破產管理人處理之破產事務經法院裁定終結或終止時,其填發免扣繳憑單及列單申報期限。(修正條文第八十九條)

(三)增訂非我國境內居住之個人或在我國境內無固定營業場所之營利事業有屬扣繳範圍所得,扣繳義務人代扣稅款日起算十日內遇連續三日以上國定假日者,所扣稅款繳納、扣繳憑單申報及發給期間延長五日。(修正條文第九十二條)

(四)修正得免填發憑單予納稅義務人之規範主體對象。(修正條文第九十四條之一)

(五)修正未依規定填報憑單處罰規定之規範主體對象及將按扣繳稅額等金額之固定比率處罰修正為按原訂之罰鍰上限、下限處罰,並修正滯納金相關規定。(修正條文第一百十一條、第一百十二條、第一百十四條及第一百十四條之三)

(六)本次修正條文施行日期,由行政院定之。(修正條文第一百二十六條)

二、鄭委員天財Sra Kacaw等17人書面提案要旨:

有鑑於所得稅法自44年修正公布全文以來,迄今已逾六十年,其間為健全稅制,促進租稅公平,歷經多次修正,最近一次修正公布日期為113年1月3日。基於所得稅稽徵作業需要,本法採行扣繳制度,責成營利事業負責人與機關、團體責應扣繳單位主管等自然人為扣繳義務人,於給付屬扣繳範圍所得時,依規定扣繳率扣取稅款,並於規定期限內向國庫繳交及填報憑單。扣繳義務人如有未依規定扣繳及填報憑單情形,本法相關條文定明處罰規定。為使扣繳義務人義務及責任更符行政法上義務之事責一致原則,並配合扣繳義務人及稽徵機關實務作業需要,精進本法扣繳相關規定,另增列機構、行政法人為扣繳義務人,以資明確,爰擬具「所得稅法部分條文修正草案」。

三、顏委員寬恒說明提案要旨:

有鑑於稅制健全、完善租稅公平,所得稅法目前採行扣繳制度,包含營利事業負責人、機關、團體及自然人為扣繳義務人,增訂行政法人、信託行為之受託人因管理、處分信託財產之給付屬扣繳範圍所得時,應依規定扣繳稅款,爰擬具「所得稅法部分條文修正草案」。說明如下:

(一)增訂行政法人等給付該款規定,應由扣繳義務人依規定扣繳稅額,為確保稅務扣繳義務的遵守,維護國家稅收的完整性,藉此加強稅收管理,提高稅務遵從度,並減輕稅務機關的稽查壓力。

(二)為使扣繳義務人義務及責任更符行政法上義務之事責一致原則,並配合扣繳義務人及稽徵機關實務作業需要,行政法人、破產財團之管理人等應增為扣繳義務人。

參、各機關就行政院、委員提案提出說明及回應:

(壹)財政部莊部長翠雲:

一、行政院函請審議「所得稅法部分條文修正草案」

(一)修正重點

為使政府及時獲取稅收,便利國庫資金調度,並完整掌握課稅資料,所得稅法設有扣繳制度,責由法定扣繳義務人依規定扣繳稅款及填報與填發憑單;未依規定辦理者,應依規定處罰,為所得稅能即時徵起稅收、掌握課稅資料及稅源之重要制度,而扣繳義務人之遵從程度亦為決定扣繳制度成敗之關鍵因素。為優化扣繳制度,本部爰擬具「所得稅法部分條文修正草案」,修正重點如下:

1.修正扣繳義務人範圍,由給付所得之事業其負責人、機關或團體其責應扣繳單位主管等自然人,改為事業、機關或團體等本身。

2.增訂非居住者扣繳稅款之繳納、憑單申報及填發期限,遇連續3日以上國定假日,得延長5日。

3.修正未依規定填報與填發憑單罰則,賦予稽徵機關得於一定裁罰金額範圍內衡酌具體個案違章情節輕重,給予不同程度處罰之裁量權。

4.考量居住者扣繳作業係採年度申報,為使扣繳義務人充分瞭解修正後規定並據以辦理扣繳作業,且相關申報書表及系統亦需配合修正,允宜預留適當準備期間,明定本次修正條文施行日期由行政院定之。

(二)預期效益

將事業、機關、團體給付所得之扣繳義務,由其本身承擔,俾使權責相符;遇連續假期,合理延長非居住者扣繳稅款報繳期限,減輕扣繳義務人作業負荷;稽徵機關得視違章情節輕重給予不同程度處罰,維護120萬家扣繳單位權益。

二、大院委員擬具「所得稅法部分條文修正草案」等2案

(一)鄭委員天財Sra Kacaw等17人提案與行政院版大致相同,惟將相關條文之「機關」修正為「機關(構)」,考量中央行政機關組織基準法第3條第3款規定,機構係機關依組織法規將其部分權限及職掌劃出,以達成其設立目的之組織,準用該法規定,爰本質上仍屬所得稅法所稱機關之一環,現行文字於實務執行尚無疑慮,建請支持行政院版本。

(二)顏委員寬恒等20人提案與行政院版大致相同,惟於第112條保留滯納金加徵方式及移送強制執行規定,及未修正第114條、第114條之3、第126條。鑑於現行滯納金加徵方式及移送強制執行規定業於稅捐稽徵法第20條統一規範,建議免予重複規定,以簡化稅法規範,建請本條及其餘未修正條文均支持行政院版本。

(貳)行政院人事行政總處書面說明:

為使扣繳義務人義務及責任更符行政法上義務之事責一致原則,並配合扣繳義務人及稽徵機關實務作業需要,行政院版本將行政法人列入扣繳稅款規範對象,本總處予以支持;委員鄭天財Sra Kacaw等17人,提出所得稅法之「機關」修正為「機關(構)」,考量涉及所得稅法規範對象,宜由財政部通盤考量,本總處尊重財政部意見及委員會審查結果。

肆、與會委員於聽取說明、詢答及大體討論後,對法案進行審查,經在場委員充分溝通及協商,全案審查完竣。審查結果:

一、第八十八條、第八十九條、第九十二條、第九十四條之一、第一百十一條、第一百十二條、第一百十四條、第一百十四條之三、第一百二十六條,均照行政院提案通過。

伍、爰經決議:

一、併案擬具審查報告,提報院會。

二、本案於院會進行二讀前,不須交由黨團協商。

三、院會討論本案時,由郭召集委員國文補充說明。

陸、檢附條文對照表乙份。