主席:現在請召集委員賴士葆委員補充說明。

沒有補充說明。

報告院會,本案經審查會決議,須交由黨團協商。

王正旭委員等、李彥秀委員等、台灣民眾黨黨團分別提案,經第3會期第26次、第27次及第4會期第4次會議作成決定,逕付二讀,與相關提案併案協商;李坤城委員等、賴惠員委員等、郭國文委員等、葉元之委員等、張智倫委員等、陳超明委員等、邱鎮軍委員等、邱若華委員等、徐巧芯委員等、林思銘委員等分別提案,經第3會期第27次及第4會期第11次會議作成決定,自委員會抽出逕付二讀,與相關提案併案協商。

委員王正旭等提案:

案由:本院委員王正旭、莊瑞雄等25人,有鑑於我國即將邁入超高齡社會,加上我國目前高齡化及少子女化之人口發展趨勢,導致國人整體長期照護需求及負擔增加,為降低長照家屬的經濟負擔,強化政府對有長照需求之國人及其家屬之政策協助,爰擬具「所得稅法第十七條條文修正草案」,將現行所得稅法中針對長期照護之特別扣除額度,由現行12萬元提高到18萬元。是否有當?敬請公決。

提案人:王正旭 莊瑞雄

連署人:林楚茵 林淑芬 蘇巧慧 劉建國 郭昱晴 黃 捷 許智傑 王美惠 范 雲 吳琪銘 邱議瑩 伍麗華Saidhai

Tahovecahe 鍾佳濱 陳秀寳 徐富癸 李坤城 王義川 林月琴 吳思瑤 羅美玲 陳俊宇 黃秀芳 張雅琳

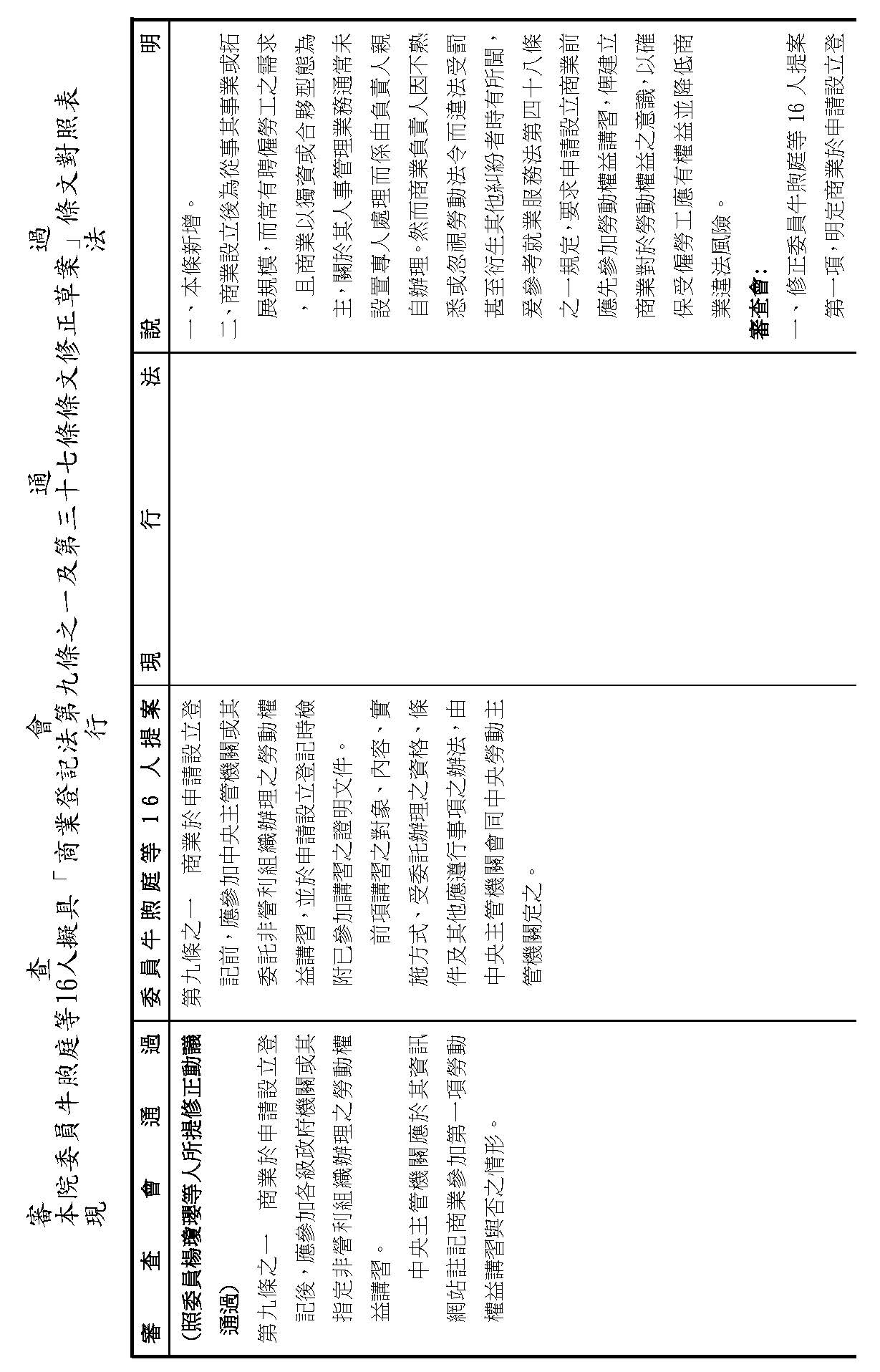

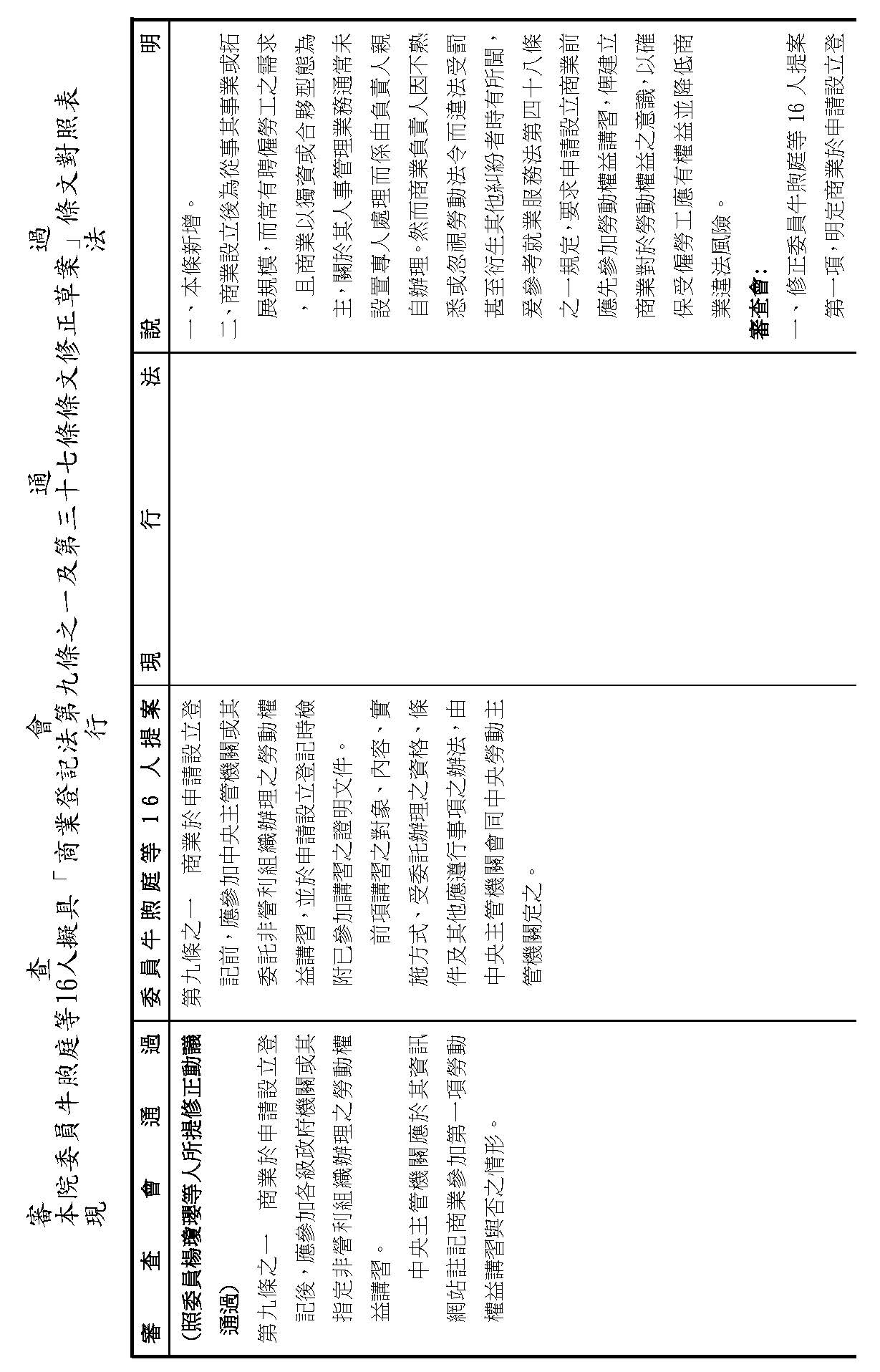

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

有鑑於我國即將邁入超高齡社會,加上我國目前高齡化及少子女化之人口發展趨勢,導致國人整體長期照護需求及負擔增加,為降低長照家屬的經濟負擔,強化政府對有長照需求之國人及其家屬之政策協助,爰將現行所得稅法中針對長期照護之特別扣除額度,由現行12萬元提高到18萬元。

|

委 員李彥秀等提案:

員李彥秀等提案:

案由:本院委員李彥秀、林思銘、羅廷瑋、鄭正鈐、張嘉郡、黃健豪、牛煦庭、張智倫、馬文君等18人,有鑑於我國人口結構快速高齡化,65歲以上人口已超過總人口的20%,而邁入超高齡社會。然隨著平均壽命增長,國人平均長照需求時間約為8至10年,龐大的長照費用已成為許多家庭沉重負擔。據主計總處資料,近十年來臺灣的消費者物價指數(CPI)持續攀升,各項生活開銷與長照服務費用亦隨之增加。現行所得稅法第十七條所訂定的長期照顧特別扣除額,每人每年新臺幣12萬元,其額度自108年施行至今已多年未調整,恐已不敷反映實際的長照支出與物價漲幅。此一情況不僅加重了長照家庭的經濟壓力,更可能因此引發「長照悲歌」,影響家庭穩定與社會安寧。為有效減輕家庭照顧者的經濟負擔,並與時俱進反映物價水準,爰擬具「所得稅法第十七條條文修正草案」,將長期照顧特別扣除額自現行的每人每年12萬元,調高至每人每年18萬元,並溯及自民國114年1月1日起施行,以盡速減輕長照家庭負擔。是否有當?敬請公決。

說明:

一、人口結構劇變,長照壓力日益沉重:

我國人口快速老化,65歲以上人口已超過總人口的20%,而邁入超高齡社會。這不僅意味著扶養比、扶老比與人口老化指數逐年攀升,更直接反映在長照需求的急劇增加。衛福部推估,至民國115年,我國需要長期照顧的人數將增至77萬人以上,且平均每位國人需要長照的時間長達8至9年。這龐大的長照需求,已對多數家庭,特別是「三明治世代」的青壯年,造成沉重的經濟與身心壓力。

二、現行扣除額不符實際,加劇家庭經濟困境:

現行所得稅法第十七條所訂定的長期照顧特別扣除額,每人每年僅12萬元,其額度自108年施行至今已多年未調整,已與實際的長照支出嚴重脫鉤。根據衛福部所統計的老人福利機構收費標準概況表,長期照護型的費用每個月是2萬1到5萬間;聘僱外籍看護大約每月要2萬5千元上下,就算取中間值,一年的長照費用大概36萬元到60萬元。因此,現行每年12萬元的扣除額,對於動輒數十萬元的年度長照開銷而言,顯然無法發揮實質的減輕負擔效果,更讓民眾對未來長照費用感到擔憂。

三、提高扣除額至18萬元,為家庭提供實質支持:

為因應人口結構變遷及長照費用高漲的困境,長期照顧特別扣除額宜提高至18萬元。除能更貼近目前實際之長照支出水準,也能與政府正在推動的「長照3.0」住宿式服務補助政策形成配套,給予長照家庭更全面的支持。

四、本次修正條文溯及自民國114年1月1日起施行,適用於114年所得稅申報年度,以盡速減輕民眾之負擔。

提案人:李彥秀 林思銘 羅廷瑋 鄭正鈐 張嘉郡 黃健豪 牛煦庭 張智倫 馬文君

連署人:王育敏 林德福 萬美玲 涂權吉 陳雪生 魯明哲 洪孟楷 邱若華 林倩綺

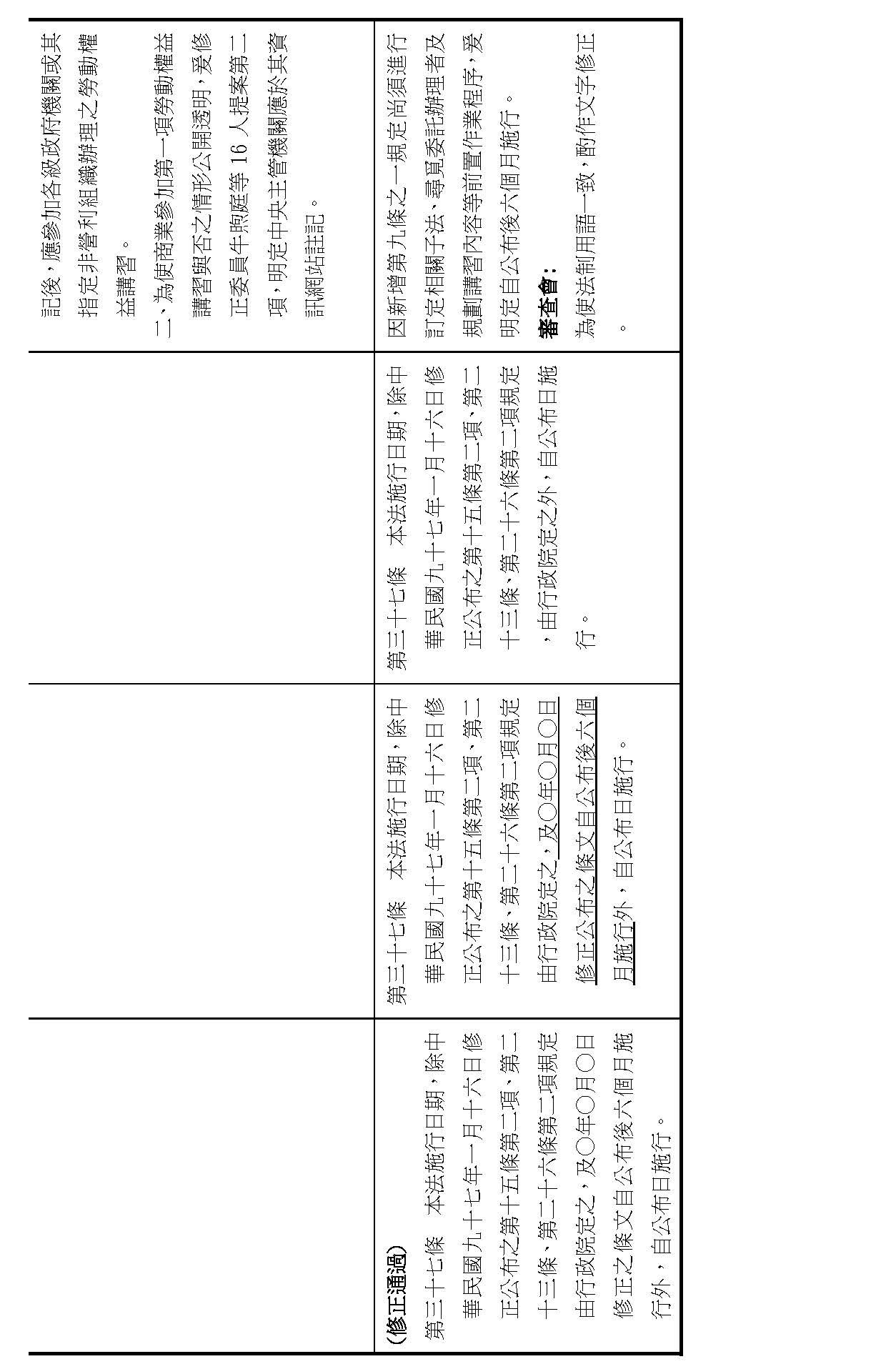

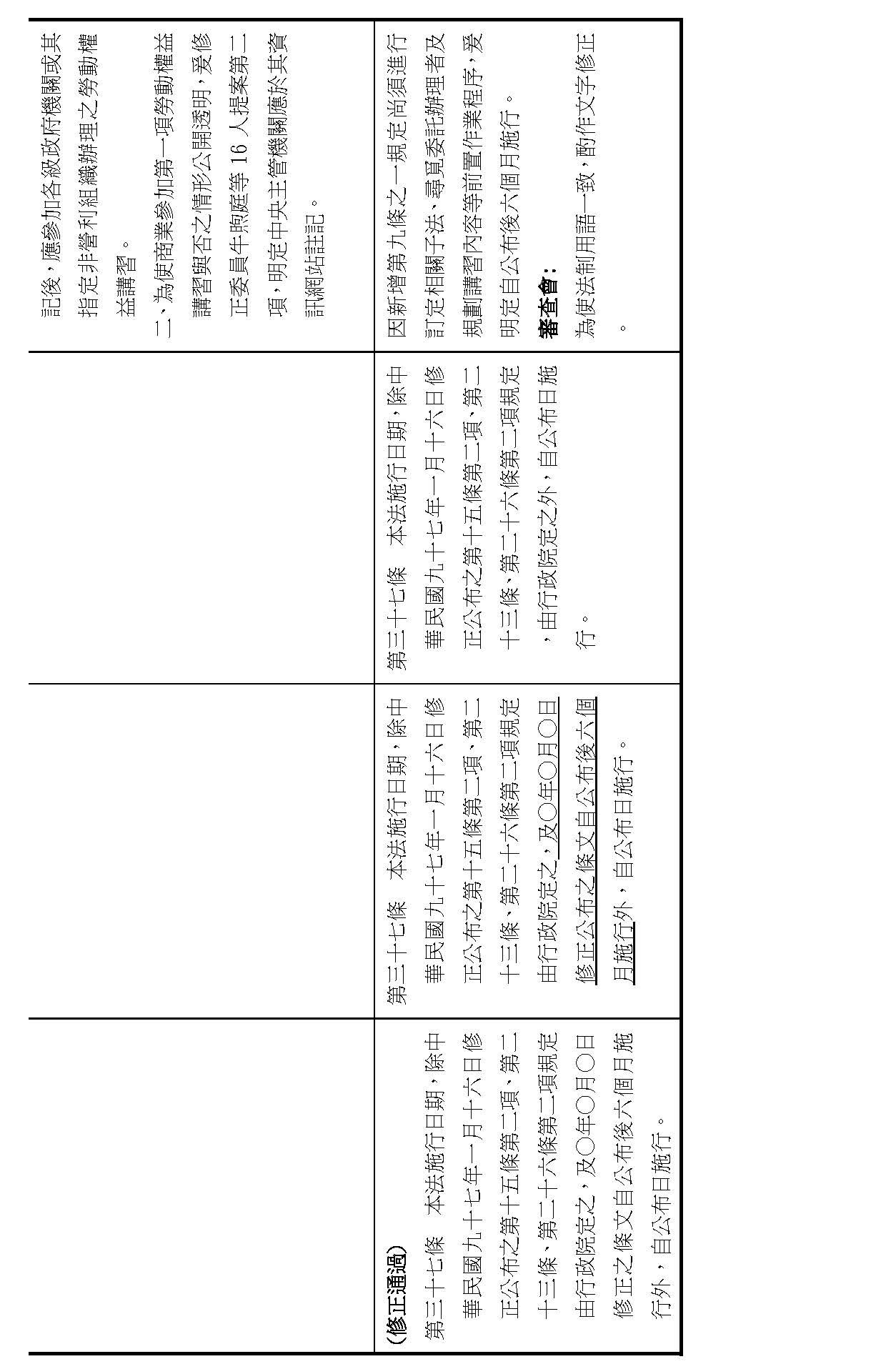

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、我國人口快速老化,65歲以上人口已超過總人口的20%,而邁入超高齡社會。這不僅意味著扶養比、扶老比與人口老化指數逐年攀升,更直接反映在長照需求的急劇增加。衛福部推估,至民國115年,我國需要長期照顧的人數將增至77萬人以上,且平均每位國人需要長照的時間長達8至9年。這龐大的長照需求,已對多數家庭,特別是「三明治世代」的青壯年,造成沉重的經濟與身心壓力。

二、現行所得稅法第十七條所訂定的長期照顧特別扣除額,每人每年僅12萬元,其額度自108年施行至今已多年未調整,已與實際的長照支出嚴重脫鉤。根據衛福部所統計的老人福利機構收費標準概況表,長期照護型的費用每個月是2萬1到5萬間;聘僱外籍看護大約每月要2萬5千元上下,就算取中間值,一年的長照費用大概36萬元到60萬元。因此,現行每年12萬元的扣除額,對於動輒數十萬元的年度長照開銷而言,顯然無法發揮實質的減輕負擔效果,更讓民眾對未來長照費用感到擔憂。

三、為因應人口結構變遷及長照費用高漲的困境,長期照顧特別扣除額宜提高至18萬元。除能更貼近目前實際之長照支出水準,也能與政府正在推動的「長照3.0」住宿式服務補助政策形成配套,給予長照家庭更全面的支持。

四、本次修正條文溯及自民國114年1月1日起施行,適用於114年所得稅申報年度,以盡速減輕民眾之負擔。

|

台 灣民眾黨黨團提案:

灣民眾黨黨團提案:

案由:本院台灣民眾黨黨團,鑑於國民健康為個人及家庭幸福的根本,亦是整體國力發展的基石。人民之健康權,為憲法第二十二條所保障之基本權利。憲法所保障之健康權,旨在保障人民生理及心理機能之完整性,不受任意侵害,且國家對人民身心健康亦負一定照顧義務。為減輕國家財政支出及人民負擔,允宜提供適度租稅優惠,保障國民健康權。爰參考我國現況,將長期照顧特別扣除提高至二十萬元,並增訂健康檢查特別扣除六千元,爰擬具「所得稅法第十七條條文修正草案」。是否有當?敬請公決。

提案人:台灣民眾黨立法院黨團

黃珊珊 黃國昌 張啓楷 陳昭姿

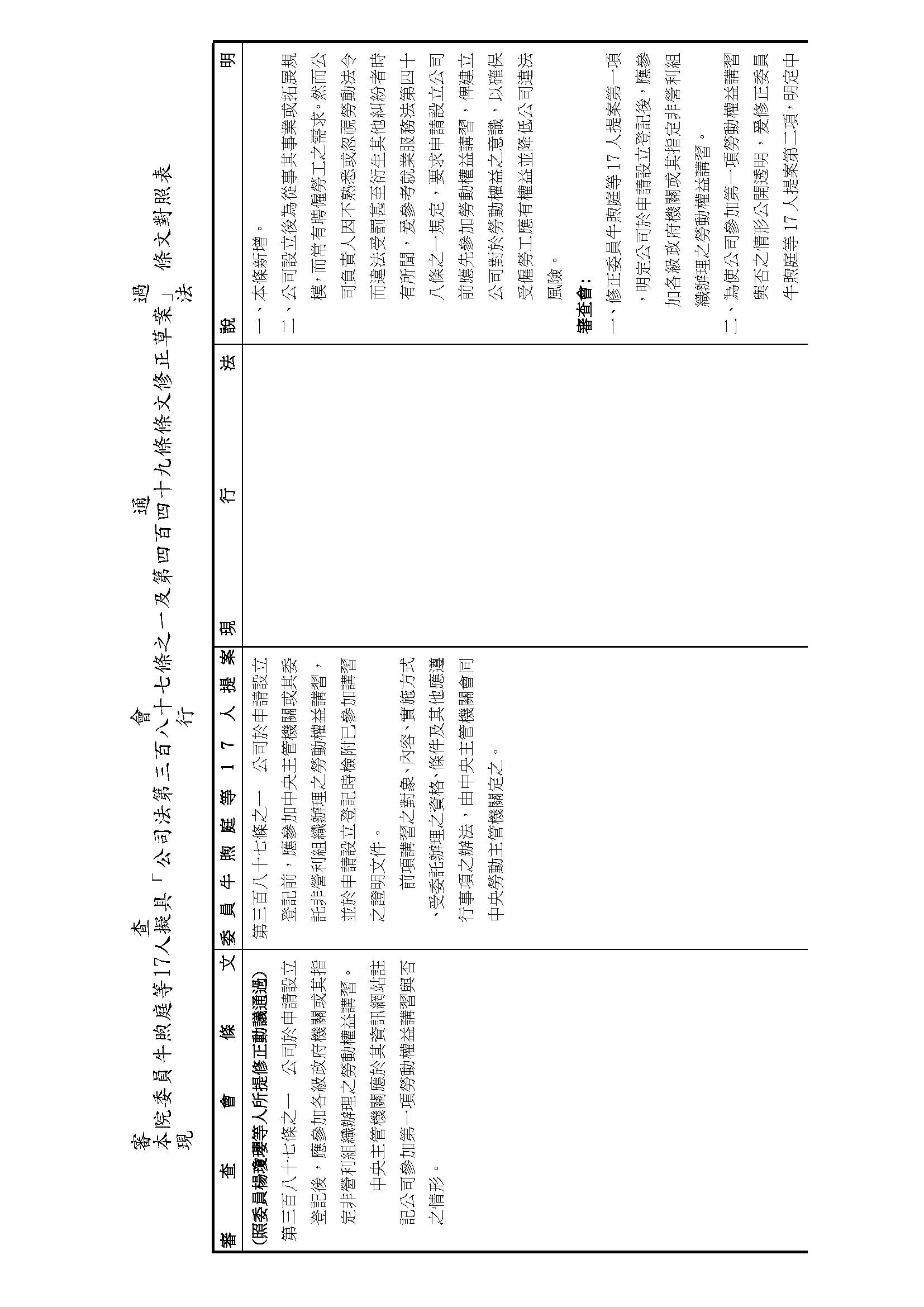

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除二十萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

9.健康檢查特別扣除:自中華民國一百十五年一月一日起,納稅義務人、配偶或受扶養親屬之健康檢查費用,付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者,其所支付金額減除下列情形金額部分,每人每年扣除額以六千元為限:

(1)受有保險給付或政府補助。

(2)經財政部認定得申報扣除醫藥及生育費。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除、之8房屋租金支出特別扣除及之9健康檢查特別扣除之規定:

一、經減除長期照顧特別扣除額、房屋租金支出特別扣除額及健康檢查特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、國民健康為個人及家庭幸福的根本,亦是整體國力發展的基石。

二、又依釋字第785號解釋,人民之健康權,為憲法第22條所保障之基本權利。憲法所保障之健康權,旨在保障人民生理及心理機能之完整性,不受任意侵害,且國家對人民身心健康亦負一定照顧義務。國家於涉及健康權之法律制度形成上,負有最低限度之保護義務,於形成相關法律制度時,應符合對相關人民健康權最低限度之保護要求。凡屬涉及健康權之事項,其相關法制設計不符健康權最低限度之保護要求者,即為憲法所不許。為減輕國家財政支出及人民負擔,允宜提供適度租稅優惠,保障國民健康權。

三、根據中華民國家庭照顧者關懷總會調查:超過50%的家庭表示,每月需要額外支出超過2萬元用於家庭照顧的相關花費,包括長照2.0自負額、聘請外籍看護工、機構照顧費用、營養品及耗材等,其中更有7.63%的家庭每月的照顧花費超過4萬元,年累積花費超過20萬元,現行長期照顧特別扣除額顯有不足。爰修正第一項第二款第三目之7長期照顧特別扣除,調高至每人每年扣除20萬元。

四、「預防勝於治療」、「早期發現,早期治療」為基礎衛生教育知識,亦為我國衛生醫療政策,國人若能定期進行健康檢查,及早在病情惡化前,提前發現徵兆,改善生活作息,將降低疾病發生機率,也節省鉅額醫療支出負擔,然而我國綜合所得稅醫藥及生育費列舉扣除額,僅得列報與醫療行為相關之健康檢查費用,意即僅有基於醫生建議治療疾病之需所支付之健康檢查費用,或接受健康檢查發現罹患疾病之健康檢查費才得列報。若民眾該次健康檢查無恙,則無法享有稅賦減免優惠,有害國家鼓勵預防保健之目的,爰增訂第一項第二款第三目之9.健康檢查特別扣除,並以每人每年扣除額以六千元為限,且比照長期照顧特別扣除額及房屋租金支出特別扣除額,訂有排富條款。

|

委 員李坤城等提案:

員李坤城等提案:

案由:本院委員李坤城等24人,有鑑於中華民國家庭照顧者關懷總會與皮爾森數據公司合作統計照顧者每月用於照顧費用,平均為2萬至4萬元,高達87%民眾對未來花費感到擔憂。顯見,不少國人認為長照支出已對其家庭經濟造成沉重負擔。爰擬具「所得稅法第十七條條文修正草案」,將「長期照顧特別扣除額」原先的12萬,比照「身心障礙特別扣除額」調升為20萬元,以臻完善。是否有當?敬請公決。

說明:

一、國家發展委員會推估明年(2025年)台灣每5人就有1人是長者,老年人口將超過20%,成為「超高齡社會」。

二、經查2023年11月底,中華民國家庭照顧者關懷總會與皮爾森數據公司合作統計照顧者每月用於照顧花費,平均為2萬1923元,其中約有7.63%每月花費超過4萬元,高達87%民眾對未來花費感到擔憂,尤以30至50歲及有經驗照顧者最為憂心。

三、另外,總統賴清德於2024國家希望工程亦提出長照3.0政策,住宿式服務機構使用者補助方案,預計將持續提高至每月最高1萬5000元,1年最高18萬元。

四、由此顯見,民眾認為長照支出已對其家庭經濟造成沉重負擔,政府提供的長照相關政策措施仍有不足。

五、綜上所述,爰修正第十七條條文,114年元月起,將「長期照顧特別扣除額」原先的12萬,比照「身心障礙特別扣除額」調升為20萬元。

提案人:李坤城

連署人:賴瑞隆 張雅琳 林俊憲 林宜瑾 吳沛憶 陳俊宇 郭國文 黃 捷 王正旭 鍾佳濱 沈伯洋 蔡易餘 李柏毅 邱志偉 林月琴 范 雲 王義川 陳 瑩 賴惠員 王美惠 郭昱晴 陳培瑜 楊 曜

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除二十萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、國家發展委員會推估明年(2025年)台灣每5人就有1人是長者,老年人口將超過20%,成為「超高齡社會」。

二、經查2023年11月底,中華民國家庭照顧者關懷總會與皮爾森數據公司合作統計照顧者每月用於照顧花費,平均為2萬1923元,其中約有7.63%每月花費超過4萬元,高達87%民眾對未來花費感到擔憂,尤以30至50歲及有經驗照顧者最為憂心。

三、總統賴清德於2024國家希望工程亦提出長照3.0政策,住宿式服務機構使用者補助方案,預計將持續提高至每月最高1萬5000元,1年最高18萬元。

四、由此顯見,民眾認為長照支出已對其家庭經濟造成沉重負擔,政府提供的長照相關政策

措施仍有不足。

五、爰修正本條文,114年元月起,將「長期照顧特別扣除額」原先的12萬,比照「身心障礙特別扣除額」調升為20萬元。

|

委 員賴惠員等提案:

員賴惠員等提案:

案由:本院委員賴惠員、陳冠廷、林月琴等25人,鑒於我國高齡少子化問題逐年上升,民國111年起扶老比已超過25,民眾長照需求增加。同時,由於近年物價上漲,根據主計總處統計,自108年起物價指數已提升百分之七,惟長照特別扣除額自108年制定起並未隨物價調整,且亦無隨物價上漲調整額度規定之準用,難以有效反應實際物價狀況。爰擬具「所得稅法第五條之一及第十七條條文修正草案」。是否有當?敬請公決。

說明:

一、按所得稅法自民國108年增訂每年得扣除新臺幣12萬元之「長照特別扣除額」後,並未因應國內物價指數成長進行調整。據主計總處統計,108年至112年間,我國消費者物價指數(CPI)總指數已增加百分之七;112年底民間統計資訊指出,國人平均每月長照花費約為新臺幣2.1萬元,即現有扣除額僅能攤平民眾約半年之長照開支,顯有不足。

二、查所得稅法第五條第一項及第五條之一規定,所得稅免稅額、標準扣除額、薪資所得特別扣除額及身心障礙特別扣除額等,得於CPI指數上漲累計達百分之三以上時,由財政部按上漲程度調整並公告適用、且其稅額基準亦有三年評估機制得隨物價狀況適時因應。

三、惟所得稅法除列舉扣除額以外,特別扣除額中「長期照顧特別甚鉅,卻無前開規定適用,欠缺彈性。

四、綜上所述,爰提案修正所得稅法第五條之一第一項,納入「長期照顧特別扣除額」及「幼兒學前特別扣除額」兩項、並提案修正同法第十七條第一項二款第三目之七規定,提高長期照顧特別扣除額額度至每人每年新臺幣30萬元。

提案人:賴惠員 陳冠廷 林月琴

連署人:吳沛憶 王正旭 莊瑞雄 陳 瑩 何欣純 林楚茵 陳俊宇 吳秉叡 徐富癸 邱志偉 范 雲 王世堅 羅美玲 陳培瑜 黃秀芳 郭昱晴 林俊憲 張雅琳 賴瑞隆 蔡其昌 洪申翰 黃 捷

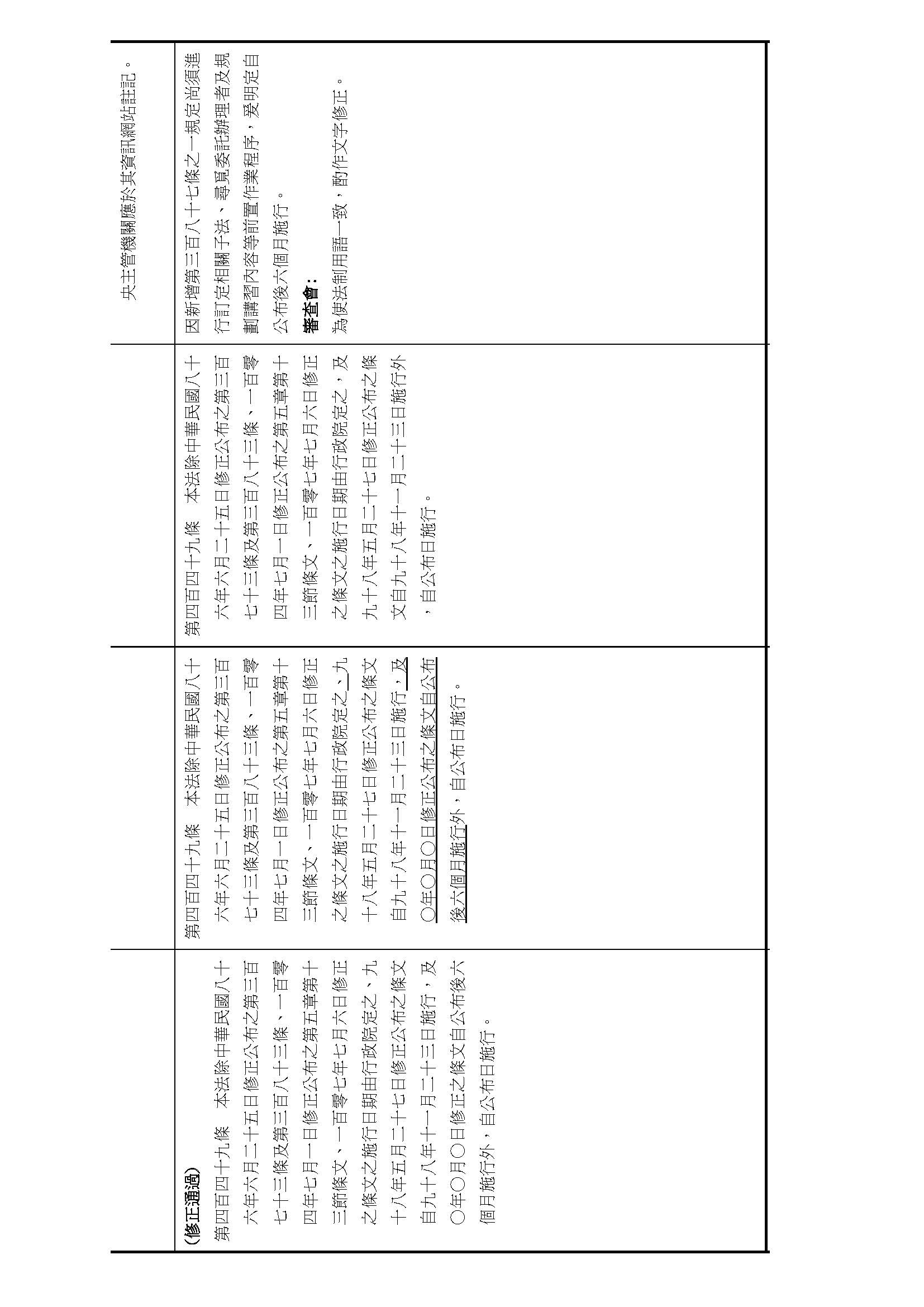

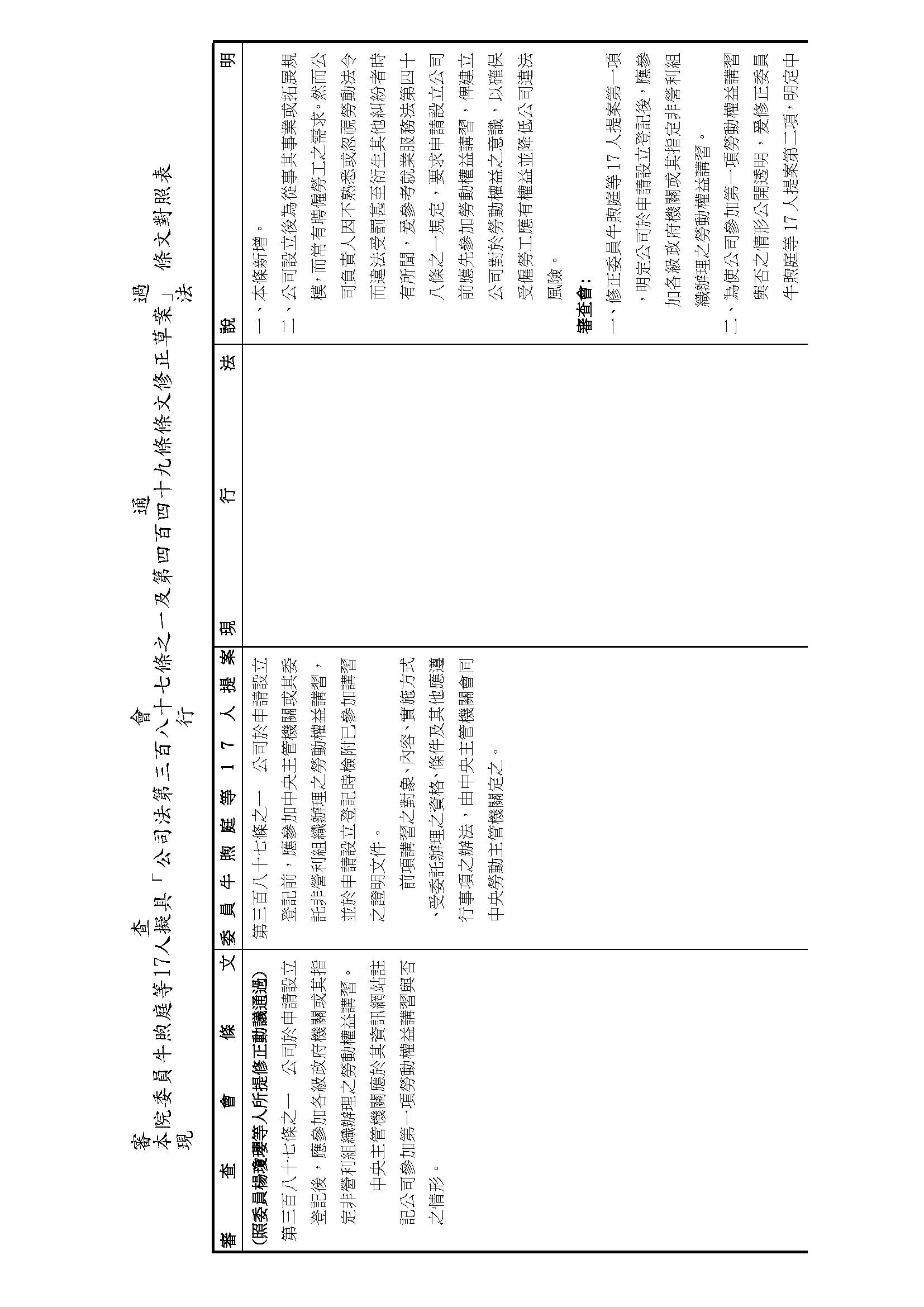

所得稅法第五條之一及第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第五條之一 綜合所得稅之標準扣除額、薪資所得特別扣除額、身心障礙特別扣除額、幼兒學前特別扣除額、長期照顧特別扣除額及房屋租金支出特別扣除額以第十七條規定之金額為基準,其計算調整方式,準用第五條第一項及第四項之規定。

前項扣除額及第五條免稅額之基準,應依所得水準及基本生活變動情形,每三年評估一次。

|

第五條之一 綜合所得稅之標準扣除額、薪資所得特別扣除額及身心障礙特別扣除額以第十七條規定之金額為基準,其計算調整方式,準用第五條第一項及第四項之規定。

前項扣除額及第五條免稅額之基準,應依所得水準及基本生活變動情形,每三年評估一次。

|

查現行條文除標準扣除額、薪資所得特別扣除額及身心障礙特別扣除額等,得準用所得稅法第五條第一項及第四項規定,於CPI指數上漲累計達百非之三以上時,由財政部按上漲程度調整並公告適用。惟同受物價指數影響之「長期照顧特別扣除額」、「幼兒學前特別扣除額」、「房屋租金支出特別扣除額」等並無前開規定適用,欠缺彈性,故提案增列之。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除三十萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

查長期照顧特別扣除額自民國108年增訂後,並未因應國內物價指數成長進行調整。據主計總處統計,108年至112年間,我國消費者物價指數(CPI)總指數已增加百分之七;112年底民間統計資訊指出,國人平均每月長照花費約為新臺幣2.1萬元,即現有扣除額僅能攤平民眾約半年之長照開支,顯有不足,故提案增加至新臺幣30萬元,以符平均民眾長照需求。

|

委 員郭國文等提案:

員郭國文等提案:

案由:本院委員郭國文等19人,有鑑於我國即將於114年進入超高齡社會,國人對於長照需求殷切,長照支出亦對家庭經濟造成負擔。參考政府未來長照3.0之規劃,並減輕納稅人負擔,爰擬具「所得稅法第五條之一及第十七條條文修正草案」,將長期照顧特別扣除額調整為18萬元,並增列長期照顧特別扣除額及房屋租金支出特別扣除額之調整與物價指數連動。是否有當?敬請公決。

說明:

一、依內政部統計,我國112年底65歲以上人口近430萬人,占總人口比率18.35%,預計114年進入超高齡社會,根據衛福部推估,115年長照需求將達百萬人。而政府長照2.0將於115年屆滿,現已研擬長照3.0政策,擴大長照服務範圍,每人預計補助上限18萬元,參考各界估算長照一年平均費用約36萬,扣除政府補助後,剩餘18萬得由國人報稅時列舉扣除,爰將長期照顧特別扣除額提高為18萬元,以配合政策推動,並減輕民眾負擔。

二、鑑於長期照顧及租金支出特別扣除額需提供支出證明,與物價水準連動密切,為避免物價上漲而增加納稅義務人之負擔,爰增列長期照顧特別扣除額及房屋租金支出扣除額之調整,採行物價指數連動法計算調整。

提案人:郭國文

連署人:王美惠 吳沛憶 李坤城 陳俊宇 郭昱晴 李昆澤 吳思瑤 林淑芬 陳冠廷 王正旭 莊瑞雄 王世堅 黃 捷 羅美玲 林月琴 楊 曜 范 雲 沈伯洋

所得稅法第五條之一及第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第五條之一 綜合所得稅之標準扣除額、薪資所得特別扣除額、身心障礙特別扣除額、長期照顧特別扣除額及房屋租金支出特別扣除額以第十七條規定之金額為基準,其計算調整方式,準用第五條第一項及第四項之規定。

前項扣除額及第五條免稅額之基準,應依所得水準及基本生活變動情形,每二年評估一次。

|

第五條之一 綜合所得稅之標準扣除額、薪資所得特別扣除額及身心障礙特別扣除額以第十七條規定之金額為基準,其計算調整方式,準用第五條第一項及第四項之規定。

前項扣除額及第五條免稅額之基準,應依所得水準及基本生活變動情形,每三年評估一次。

|

考量長照支出與房屋租金支出項目具體,且易受物價行情波動影響,為避免物價上漲而增加納稅義務人之負擔,爰於本條增列長期照顧特別扣除額及房屋租金支出特別扣除額之調整,採行物價指數連動法計算調整,並將評估時間縮短為二年,以貼近民眾需求。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三 、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、依國發會推估,我國將於114年進入超高齡社會,65歲以上人口占總人口達20%以上,按照衛福部推估,115年長照需求人數將達百萬人,對國家社會及家庭影響甚鉅,而長照2.0計畫將於115年屆滿,113年長照預算達876億元,政策已達一定成效,並積極研議推動長照3.0計畫,預計政府補助最高可達每年18萬元。

二、參考民間團體及學術單位研究,每人每月長照支出約為3萬元,若扣除上述政府補助18萬元之規劃,剩餘18萬元應許由納稅人列為扣除額,以減輕家庭經濟負擔,爰將長期照顧特別扣除額由12萬元提高為18萬元。

|

委員葉元之等提案:

案由:本院委員葉元之、張嘉郡等20人,有鑒於我國人口結構快速高齡化及國人家庭照顧負擔日益沉重之現實,且近年通貨膨脹嚴重,房價、物價連年上升,為減輕長照家庭負擔,爰擬具「所得稅法第十七條條文修正草案」,將長期照顧特別扣除額度由現行新臺幣十二萬元提高至二十四萬元,以實質減輕長照家庭之經濟壓力,彰顯政府協力分擔家庭照顧責任、完善社會安全網體系。是否有當?敬請公決。

提案人:葉元之 張嘉郡

連署人:陳玉珍 牛煦庭 許宇甄 傅崐萁 羅智強 林沛祥 黃健豪 陳永康 謝龍介 王育敏 黃建賓 丁學忠 盧縣一 洪孟楷 邱鎮軍 鄭正鈐 林倩綺 魯明哲

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除二十四萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、我國已正式邁入「高齡社會」,國家發展委員會更推估將於2025年進入「超高齡社會」,屆時每五人中即有一位是65歲以上長者。隨人口結構快速老化,失能、失智人口亦隨之攀升,長期照顧需求已然成為國人家庭普遍面臨的嚴峻挑戰。

二、依現行《所得稅法》第十七條規定,納稅義務人、配偶或受扶養親屬符合衛生福利部公告之「須長期照顧之身心失能者」資格者,每人每年得扣除長期照顧特別扣除額十二萬元。此制度自2019年施行以來,對於長照家庭之租稅負擔略有助益,然查近五年消費者物價指數(CPI)已累積相當漲幅,長照服務費用、輔具購置、照護人力(無論是機構或家庭看護)等各項支出亦水漲船高,現行十二萬元之扣除額度,對於多數長照家庭而言,實屬杯水車薪,亟待檢討修正。

三、照顧一位失能家人,不僅是對體力、心力之巨大考驗,更是對家庭經濟的長期衝擊。許多家庭因照顧需求,致使家庭成員必須離開職場,造成收入中斷;或需聘僱本國或外籍看護,每月動輒數萬元之支出;或送往住宿式服務機構,其費用更為可觀。沉重的經濟壓力,往往成為壓垮長照家庭的最後一根稻草。

四、故為完善社會安全網,爰將現行所得稅法中針對長期照護之特別扣除額度,由現行12萬元提高到24萬元。

|

委 員張智倫等提案:

員張智倫等提案:

案由:本院委員張智倫、林沛祥、游顥等17人,有鑑於我國隨著平均壽命增長,台灣高齡化程度越來越明顯,我國114年將邁入「超高齡社會」。長期照護費用已對民眾生活造成沉重經濟負擔,在多年無法喘息的情況下,陸續引發多起長照悲歌,而當青年扶養負擔越重,現行「長期照護特別扣除」每人每年扣除新臺幣(下同)12萬元,恐不足因應長照開銷,爰擬具「所得稅法第十七條條文修正草案」,將長期照護特別扣除額自每人每年12萬元提高為36萬元,使稅收制度更加公平合理,營造更好生活品質,減輕長照家庭經濟負擔。是否有當?敬請公決。

說明:

一、所得稅法第十七條第一項第二款第3目之7規定:「長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。」此等長期照顧特別扣除,係為配合政府推動長期照顧政策,未被所得稅法所訂排富條款排除者皆可適用,以減輕身心失能家庭租稅負擔。

二、我國107年3月底65歲以上人口達14.05%,正式進入世界衛生組織定義之「高齡社會」,依據國家發展委員會113年10月「中華民國人口推估」,我國114年將邁入「超高齡社會」,高齡人口的增加將對社會產生深遠影響。目前扶老(養)比為27.03(即扶老比),約為每4個青壯年人口即需扶養1名老人。

三、根據衛福部推估,台灣需要長期照顧人數到115年將增至77萬人以上,其中以65歲以上老人占最多數。台灣民眾平均需要照護的時間大約是8年~9年,每人平均照護費用至少需要準備500萬元以上。每個月長照支出約3萬元至8萬元,且目前長照機構及居家照顧服務員資源不足,有近65%民眾須仰賴家人照顧。

四、所得稅法第十七條雖已修正納入長照特別扣除額;然而,12萬元的扣除額並不符合現行供需市場,甚至遠低於民眾所花費;而當社會長照支持不足,家庭無法承受照護壓力,將可能造成所謂的長照悲歌。為使稅收制度更加公平合理,營造更好生活品質,減輕身心失能者家庭長照負擔。爰提案將「長期照護特別扣除」現行每人每年扣除12萬元,提高至每人每年扣除36萬元,以因應長照需求。

提案人:張智倫 林沛祥 游 顥

連署人:黃健豪 林思銘 顏寬恒 洪孟楷 盧縣一 魯明哲 徐巧芯 許宇甄 邱鎮軍 邱若華 黃建賓 蘇清泉 丁學忠 羅明才

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十五年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除三十六萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

鑑於我國將邁入「超高齡社會」,高齡人口增加將對社會產生深遠影響,為健全長期照顧政策、減輕身心失能家庭租稅負擔,爰修正第一項第二款第三目之7「長期照顧特別扣除」之扣除額規定,自中華民國一百十五年一月一日起,每人每年扣除金額自十二萬提高至三十六萬元。

|

委 員陳超明等提案:

員陳超明等提案:

案由:本院委員陳超明、蘇清泉、羅廷瑋、顏寬恒、廖偉翔等17人,鑑於我國受到少子女化及超高齡化趨勢之影響,自一百十一年起,扶老比已超過二十五,長照需求增加,已是每個家庭均會面對與需要解決的問題。又近年物價上漲,根據主計總處統計,自一百零八年起物價指數已提升百分之七,惟長照特別扣除額自一百零八年增訂後,並未隨物價檢討調整,難以有效反應實際物價狀況,為減輕國人家庭之生活經濟負擔,及增進而改善長期照護之品質,爰擬具「所得稅法第十七條條文修正草案」。是否有當?敬請公決。

說明:

一、按所得稅法自民國一百零八年增訂每年得扣除新臺幣十二萬元之「長照特別扣除額」後,惟未因應國內物價指數成長進行調整。另據主計總處統計,自一百零八年起,我國消費者物價指數(CPI)總指數已增加百分之七,且一百十二年底,國人每月長照支出平均約新臺幣二萬一千元,亦即現有扣除額僅可支應民眾約半年之長照開支,顯有不足。

二、綜此,爰提案修正所得稅法第十七條第一項二款第三目之七規定,提高長期照顧特別扣除額額度至每人每年新臺幣三十萬元。

提案人:陳超明 蘇清泉 羅廷瑋 顏寬恒 廖偉翔

連署人:邱鎮軍 牛煦庭 翁曉玲 謝龍介 呂玉玲 楊瓊瓔 陳永康 馬文君 林思銘 黃 仁 羅智強 林沛祥

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元,並自中華民國一百十三年一月一日起,調整為每人每年扣除三十萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三 、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

查長期照顧特別扣除額自民國一百零八年增訂後,並未因應國內物價指數成長加以檢討調整。另據主計總處統計,一百零八年至一百十二年間,我國消費者物價指數(CPI)總指數已增加百分之七,且一百十二年底,國人每月長照支出平均約為新臺幣二萬一千元,亦即現有扣除額僅能支應民眾約半年之長照開支,顯有不足。綜此,爰修正第一項二款第三目之七,將長期照顧費用特別扣除額提高至新臺幣三十萬元,以符民眾長照需求,並減輕國人經濟負擔。

|

委員邱鎮軍等提案:

案由:本院委員邱鎮軍、謝龍介、羅明才、林沛祥、羅廷瑋、楊瓊瓔、林倩綺等17人,有鑑於我國人口結構受到少子女化及超高齡化趨勢雙重衝擊,就業人口急遽減少,延後退休及提升中高齡人口再就業,已成為政府政策。為強化65歲以上人口的再就業意願及減輕扶養長期照顧者家庭負擔,爰擬具「所得稅法第十七條條文修正草案」,以提高再就業者薪資所得特別扣除及長期照顧特別扣除。是否有當?敬請公決。

說明:

一、根據國發會統計指出,我國65歲以上人口的勞動參與率僅有9.6%,相較南韓37.3%、日本25.6%、美國19.2%等各國相比,我國高齡勞動參與率長期低落,為因應勞動力市場結構的改變,爰政府應積極鼓勵65歲以上人口再就業。

二、修正第一項第二款第三目之2,參考本條第一款後段之規定,於本目之2增訂後段規定,滿六十五歲以上之納稅義務人、配偶或受撫養親屬,薪水特別扣除額得增加百分之二十。

三、修正第一項第二款第三目之7,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,長期照顧特別扣除額每人每年提高為十八萬元。

提案人:邱鎮軍 謝龍介 羅明才 林沛祥 羅廷瑋 楊瓊瓔 林倩綺

連署人:陳超明 邱若華 羅智強 馬文君 傅崐萁 林思銘 陳玉珍 陳永康 萬美玲 洪孟楷

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。納稅義務人、配偶或受撫養親屬年滿六十五歲者,薪資所得特別扣除額增加百分之二十。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、根據國發會統計指出,我國65歲以上人口的勞動參與率僅有9.6%,相較南韓37.3%、日本25.6%、美國19.2%等各國相比,我國高齡勞動參與率長期低落,為因應勞動力市場結構的改變,爰政府應積極鼓勵65歲以上人口再就業。

二、修正第一項第二款第三目之2,參考本條第一款後段之規定,於本目之2增訂後段規定,滿六十五歲以上之納稅義務人、配偶或受撫養親屬,薪水特別扣除額得增加百分之二十。

三、修正第一項第二款第三目之7,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,長期照顧特別扣除額每人每年提高為十八萬元。

|

委 員邱若華等提案:

員邱若華等提案:

案由:本院委員邱若華、張智倫、鄭正鈐、林沛祥、廖偉翔、許宇甄、王鴻薇等17人,鑑於國家發展委員會中華民國人口推估(2022至2070年)報告顯示,我國2018年已成為高齡社會(老年人口占總人口比率超過14%,每7人就有1個高齡者),並推估於2025年將邁入超高齡社會(超過20%,每5人就有1個高齡者)。除高齡者之照顧需求外,家中亦可能有其他失能者之照顧需求,因此長期照護的壓力與經濟負擔,已是每個家庭所會面對及需要政府支持的問題。故為減輕長照照顧者家庭之經濟負擔及改善長期照護,爰擬具「所得稅法第十七條條文修正草案」,將長期照顧費用特別扣除額提高至十八萬元。是否有當?敬請公決。

說明:

一、我國2025年就要邁入超高齡社會。根據衛福部「因應超高齡社會對策方案(112-115年)」中指出,根據長期照顧十年計畫2.0顯示,我國長期照顧需求人數於2019年達79萬4千餘人,預計至2026年將上升至95萬4千餘人;又臺灣失智症協會資料顯示,我國失智總人口數2019年時為29.2萬人,推估至2030年時將上升到46.5萬人,顯示我國失能、失智人口成長快速。

二、要照顧失智失能長者及身心障礙家人,家庭每年花費絕對不止12萬,因此應該調高扣除額到18萬,才能真正照顧到有需求家庭。

提案人:邱若華 張智倫 鄭正鈐 林沛祥 廖偉翔 許宇甄 王鴻薇

連署人:丁學忠 陳菁徽 陳雪生 牛煦庭 涂權吉 陳玉珍 魯明哲 廖先翔 黃建賓 王育敏

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國○年○月○日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、根據衛福部資料,預估至2025年,台灣每5個人中有1人是長者,我國人口已續呈高齡化之勢。從長遠來看,人口老化是非常重要的國家發展問題,因身心部份或全部失能而無力自理生活的失能者或高齡者都有長照需求,因此台灣社會必須照顧越來越多的失能者,也應該思考如何減輕的照顧者家庭的經濟壓力。

二、為減輕照顧家中高齡長者及身心障礙者經濟的負擔,爰提案修正本條第一項第二款第三目之7,將長期照顧費用特別扣除額提高至十八萬元。

三、第二項及第三項未修正。

|

委 員徐巧芯等提案:

員徐巧芯等提案:

案由:本院委員徐巧芯、邱鎮軍、游顥等17人,鑒於我國即將步入超高齡社會,且受少子化影響,讓需要顧者產生零家庭照顧者情形。為降低照顧者之經濟壓力,爰擬具「所得稅法第十七條條文修正草案」,就納稅義務人符合兩人以上之長照資格者則可將長照特別扣除額加倍減免。是否有當?敬請公決。

說明:

一、我國2025年將步入「超高齡社會」,但受到少子化的影響,截至2022年,我國平均家庭人口僅有2.56人,逐漸進入「零家庭照顧者時代」。根據中華民國家庭照顧者關懷總會最新公布的調查,顯示國民對於長期照顧家人的偏好趨向於將資源「公共化」,反映出民眾對政府提供長照服務有著高度期待。調查也指出,有43%的民眾認為政府提供的長照服務仍然不足。

二、根據內政部的調查,每位長期照顧需求者的年度照顧花費至少為26萬元。同時,中華民國家庭照顧者關懷總會調查顯示,照顧者每月用於照顧花費,平均為2萬1,923元,其中約有7.63%每月花費超過4萬元。

三、以目前主計總處統計的資料顯示,國民平均每年所得約為85萬元。換言之,一位年收入與國民平均相當的人,將需要將其年收入的30%用於照顧家中的高齡者。這無疑突顯了長期照顧所帶來的負擔之重。

四、建議長期照顧特別扣除額提升至15萬元,若納稅義務人申報兩人以上之長照者,可將特別扣除額加倍減免減低國人長照負擔。

提案人:徐巧芯 邱鎮軍 游 顥

連署人:羅明才 高金素梅 陳菁徽 徐欣瑩 馬文君 牛煦庭 王育敏 廖先翔 陳永康 翁曉玲 洪孟楷 賴士葆 楊瓊瓔 張智倫

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國○年○月○日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十五萬元,第二人起每人每年按原扣除額加倍扣除之。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三 、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、將長期照顧特別扣除額提升至15萬元。

二、長期照顧特別扣除若是納稅義務人申報兩人以上之長照者,可將特別扣除額加倍減免減低國人長照負擔。兩人以上公式為15萬*人數*2。

|

委員林思銘等提案:

案由:本院委員林思銘、林沛祥、洪孟楷、游顥等24人,鑑於衛福部資料,已預估至2025年,台灣每5個人中有1人是長者,我國人口已續呈高齡化之勢。然除了老人長輩之照顧需求外,家庭中亦可能有其他失能者,因此長期的照護壓力與經濟負擔,已是每個家庭所會面對與需要解決的生活問題。故為減輕國人家庭之生活經濟負擔,並進而改善長期照護之品質,爰擬具「所得稅法第十七條條文修正草案」,將長期照顧費用特別扣除額提高至二十四萬元。是否有當?敬請公決。

提案人:林思銘 林沛祥 洪孟楷 游 顥

連署人:廖偉翔 涂權吉 王育敏 王鴻薇 賴士葆 黃 仁 葉元之 翁曉玲 萬美玲 羅廷瑋 邱鎮軍 蘇清泉 謝龍介 黃健豪 張智倫 馬文君 鄭正鈐 鄭天財Sra

Kacaw 徐巧芯 徐欣瑩

所得稅法第十七條條文修正草案對照表

|

修 正條文

正條文

|

現行條文

|

說明

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國○年○月○日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除二十四萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百零八年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十二萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

|

一、根據衛福部資料,預估至2025年,台灣每5個人中有1人是長者,我國人口已續呈高齡化之勢。然除了老人長輩之照顧需求外,家庭中亦可能有其他失能者。長期的照護壓力與經濟負擔,已是每個家庭所會面對與需要解決的生活問題。

二、故為減輕國人家庭的生活經濟的負擔,並進而提升生活品質,爰提案修正本條第一項第二款第三目之7,將長期照顧費用特別扣除額提高至二十四萬元。

三、第二項及第三項未修正。

|

主 席:報告院會,本案已完成協商,請宣讀協商結論。

席:報告院會,本案已完成協商,請宣讀協商結論。

立法院黨團協商結論

時間:114年12月1日(星期一)上午10時04分至10時28分

地點:群賢樓9樓大禮堂

協商主題:

一、本院財政委員會報告併案審查國民黨黨團、委員馬文君等16人、委員魯明哲等23人、委員謝龍介等20人、委員賴士葆等17人、委員賴士葆等18人、委員林德福等21人、委員楊瓊瓔等16人、委員賴士葆等28人及委員王正旭等17人分別擬具「所得稅法第十七條條文修正草案」案。

二、台灣民眾黨團擬具「所得稅法第十七條條文修正草案」案。

三、委員李彥秀等18人擬具「所得稅法第十七條條文修正草案」案。

四、委員王正旭等25人擬具「所得稅法第十七條條文修正草案」案。

五、委員李坤城等24人擬具「所得稅法第十七條條文修正草案」案。

六、委員賴惠員、陳冠廷、林月琴等25人擬具「所得稅法第五條之一及第十七條條文修正草案」案。

七、委員郭國文等19人擬具「所得稅法第五條之一及第十七條條文修正草案」案。

(第二至七案為院會逕付二讀案)

協商結論:

一、第十七條,照審查會審查結果通過,第一項第二款第三目之7修正為「長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。」,其餘同現行條文。

二、第五條之一,維持現行條文。

三、各黨團同意經院會決定逕付二讀與本案併案協商之議案,以及自委員會抽出逕付二讀與本案併案協商之議案,均依上開協商結論進行討論處理。

協商主持人:賴士葆

協商代表:傅崐萁 羅智強 林沛祥 李彥秀

柯建銘 鍾佳濱 陳培瑜 李坤城

黃國昌 張啓楷 陳昭姿 黃珊珊

主席:請問院會,對以上協商結論有無異議?(無)沒有異議,本案後續依照協商結論逕行處理。

現在進行逐條討論。

所得稅法第五條之一及第十七條條文修正草案(二讀)

主席:第五條之一維持現行條文。

請宣讀第十七條。

第十七條 按第十四條及前二條規定計得之個人綜合所得總額,減除下列免稅額及扣除額後之餘額,為個人之綜合所得淨額:

一、免稅額:納稅義務人按規定減除其本人、配偶及合於下列規定扶養親屬之免稅額;納稅義務人及其配偶年滿七十歲者,免稅額增加百分之五十:

(一)納稅義務人及其配偶之直系尊親屬,年滿六十歲,或無謀生能力,受納稅義務人扶養者。其年滿七十歲受納稅義務人扶養者,免稅額增加百分之五十。

(二)納稅義務人之子女未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(三)納稅義務人及其配偶之同胞兄弟、姊妹未成年,或已成年而因在校就學、身心障礙或無謀生能力受納稅義務人扶養者。

(四)納稅義務人其他親屬或家屬,合於民法第一千一百十四條第四款及第一千一百二十三條第三項之規定,未成年,或已成年而因在校就學、身心障礙或無謀生能力,確係受納稅義務人扶養者。

二、扣除額:納稅義務人就下列標準扣除額或列舉扣除額擇一減除外,並減除特別扣除額:

(一)標準扣除額:納稅義務人個人扣除十二萬元;有配偶者加倍扣除之。

(二)列舉扣除額:

1.捐贈:納稅義務人、配偶及受扶養親屬對於教育、文化、公益、慈善機構或團體之捐贈總額最高不超過綜合所得總額百分之二十為限。但有關國防、勞軍之捐贈及對政府之捐獻,不受金額之限制。

2.保險費:納稅義務人、配偶或受扶養直系親屬之人身保險、勞工保險、國民年金保險及軍、公、教保險之保險費,每人每年扣除數額以不超過二萬四千元為限。但全民健康保險之保險費不受金額限制。

3.醫藥及生育費:納稅義務人、配偶或受扶養親屬之醫藥費及生育費,以付與公立醫院、全民健康保險特約醫療院、所,或經財政部認定其會計紀錄完備正確之醫院者為限。但受有保險給付部分,不得扣除。

4.災害損失:納稅義務人、配偶或受扶養親屬遭受不可抗力之災害損失。但受有保險賠償或救濟金部分,不得扣除。

5.購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

(三)特別扣除額:

1.財產交易損失:納稅義務人、配偶及受扶養親屬財產交易損失,其每年度扣除額,以不超過當年度申報之財產交易之所得為限;當年度無財產交易所得可資扣除,或扣除不足者,得以以後三年度之財產交易所得扣除之。財產交易損失之計算,準用第十四條第一項第七類關於計算財產交易增益之規定。

2.薪資所得特別扣除:納稅義務人、配偶或受扶養親屬之薪資所得,每人每年扣除數額以二十萬元為限。

3.儲蓄投資特別扣除:納稅義務人、配偶及受扶養親屬於金融機構之存款利息、儲蓄性質信託資金之收益及公司公開發行並上市之記名股票之股利,合計全年扣除數額以二十七萬元為限。但依郵政儲金匯兌法規定免稅之存簿儲金利息及本法規定分離課稅之利息,不包括在內。

4.身心障礙特別扣除:納稅義務人、配偶或受扶養親屬如為領有身心障礙手冊或身心障礙證明者,及精神衛生法第三條第四款規定之病人,每人每年扣除二十萬元。

5.教育學費特別扣除:納稅義務人就讀大專以上院校之子女之教育學費每人每年之扣除數額以二萬五千元為限。但空中大學、專校及五專前三年及已接受政府補助者,不得扣除。

6.幼兒學前特別扣除:自中華民國一百十三年一月一日起,納稅義務人六歲以下之子女,第一名子女每年扣除十五萬元,第二名及以上子女每人每年扣除二十二萬五千元。

7.長期照顧特別扣除:自中華民國一百十四年一月一日起,納稅義務人、配偶或受扶養親屬為符合中央衛生福利主管機關公告須長期照顧之身心失能者,每人每年扣除十八萬元。

8.房屋租金支出特別扣除:自中華民國一百十三年一月一日起,納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金減除接受政府補助部分,每一申報戶每年扣除數額以十八萬元為限。但納稅義務人、配偶或受扶養直系親屬在中華民國境內有房屋者,不得扣除。

依第七十一條規定應辦理結算申報而未辦理,經稽徵機關核定應納稅額者,均不適用前項第二款第二目列舉扣除額之規定。

納稅義務人有下列情形之一者,不適用第一項第二款第三目之7長期照顧特別扣除及之8房屋租金支出特別扣除之規定:

一、經減除長期照顧特別扣除額及房屋租金支出特別扣除額後,納稅義務人或其配偶依第十五條第二項規定計算之稅額適用稅率在百分之二十以上。

二、納稅義務人依第十五條第五項規定選擇就其申報戶股利及盈餘合計金額按百分之二十八稅率分開計算應納稅額。

三、納稅義務人依所得基本稅額條例第十二條規定計算之基本所得額超過同條例第十三條規定之扣除金額。

主席:照審查會條文通過。

全案經過二讀,現有民進黨黨團、國民黨黨團、台灣民眾黨黨團提議繼續進行三讀。請問院會,有無異議?(無)沒有異議,請宣讀經過二讀之條文。

所得稅法修正第十七條條文(三讀)

─與經過二讀內容同,略─

主席:報告院會,三讀條文已經宣讀完畢,請問院會,有無文字修正?(無)沒有文字修正。

現在作以下決議:所得稅法第十七條條文修正通過。

現在進入討論事項第二案。

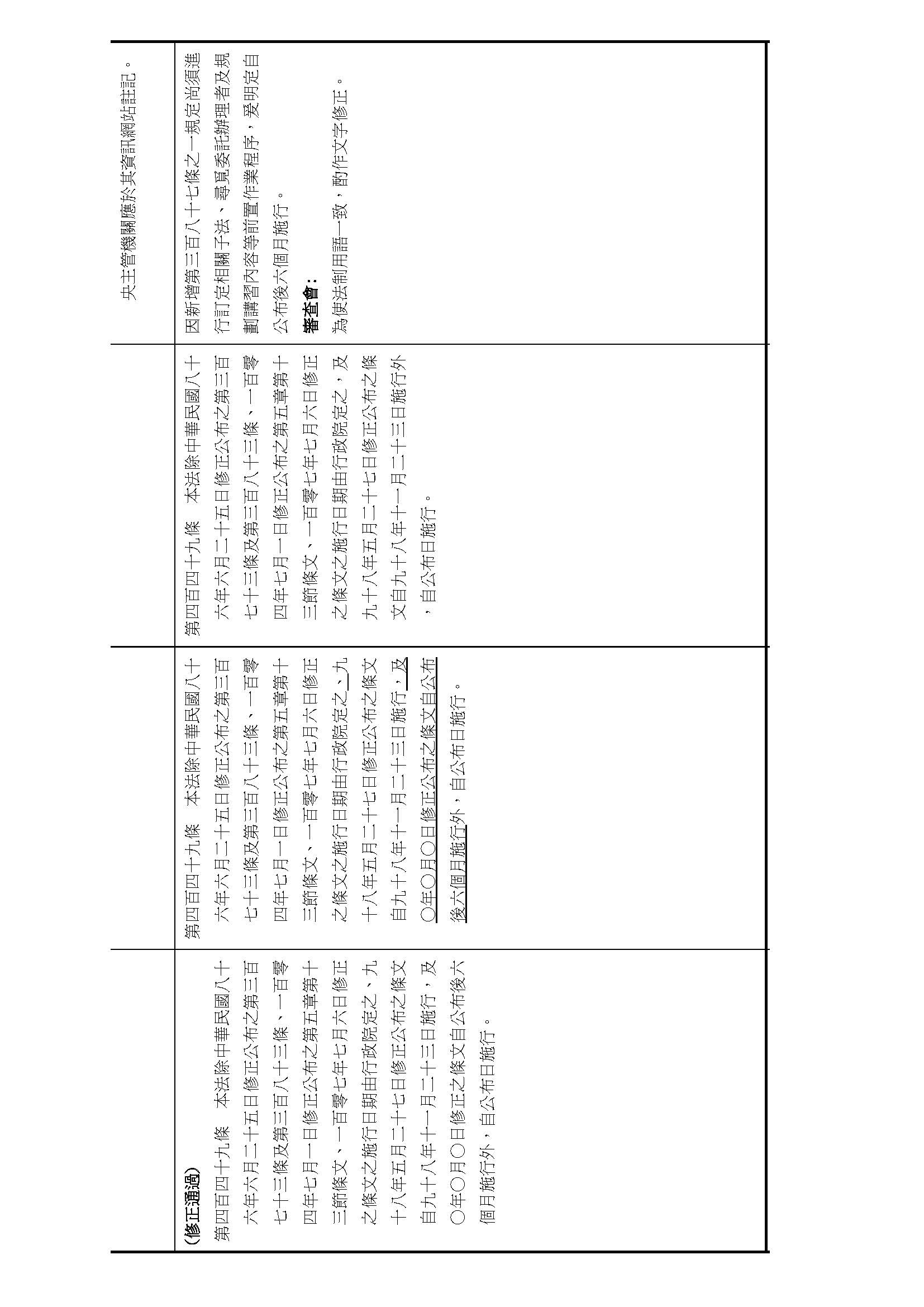

二、本院經濟委員會報告審查委員牛煦庭等16人擬具「商業登記法第九條之一及第三十七條條文修正草案」案。(本案經提本院第11屆第3會期第10次會議報告決定:交經濟委員會審查。茲接報告,爰於本次會議提出討論。)

主席:請宣讀審查報告。

立法院經濟委員會函

受文者:議事處

發文日期:中華民國114年11月26日

發文字號:台立經字第1144201907號

速別:普通件

密等及解密條件或保密期限:

附件:如說明二

主旨:院會交付本會審查委員牛煦庭等16人擬具「商業登記法第九條之一及第三十七條條文修正草案」案,業經審查完竣,並決議不須交由黨團協商,復請提報院會討論。

說明:

一、復貴處114年5月14日台立議字第1140701335號函。

二、附審查報告乙份。

正本:議事處

副本:

審查本院委員牛煦庭等16人擬具「商業登記法第九條之一及第三十七條條文修正草案」案審查報告

壹、本院委員牛煦庭等16人擬具「商業登記法第九條之一及第三十七條條文修正草案」案,經提本院第11屆第3會期第10次會議(114年5月2日)報告後決定:「交經濟委員會審查。」

貳、經濟委員會於114年11月5日(星期三)及114年11月6日(星期四)舉行第11屆第4會期經濟委員會第9次全體委員會議進行審查,由召集委員楊瓊瓔擔任主席。會中邀請經濟部部長龔明鑫,就委員提案提出說明並答復委員質詢,另邀請司法院、行政院主計總處、內政部、財政部、法務部、交通部、勞動部、環境部及金融監督管理委員會派員列席備詢,相關說明情形如次:

一、經濟部部長龔明鑫就「商業登記法第九條之一及第三十七條條文修正草案」修法說明如下:

本案之修正主要係考量勞工權益,要求商業登記前參加勞動權益講習,立意良善。惟我國企業新創初期多以獨資、合夥方式成立小型商業,測試商業模式可行性,其資金規模較小,從鼓勵新創角度,應儘量簡化商業組織設立之負擔,創造友善的經商環境。關於商業登記之行政作業,宜避免過多行政作業及文件,建議維持現行規定,回歸勞動法規另行規範。

此次委員所擬具「商業登記法」修正草案1件提案,涉及修正條文共2條,建議維持現行規定。

二、法務部之書面報告詳立法院公報紀錄。

三、委員牛煦庭等16人擬具「商業登記法第九條之一及第三十七條條文修正草案」提案要旨(參閱關係文書11011244號):

鑑於商業負責人因不熟悉或忽視勞動法令而違法受罰甚至衍生其他糾紛者時有所聞,為要求於商業設立登記前參加勞動權益講習,俾建立商業對於勞動權益之意識,以確保受僱勞工應有權益並降低商業違法風險,爰擬具「商業登記法第九條之一及第三十七條條文修正草案」,修正重點如下:

(一)商業設立後為從事其事業或拓展規模,而常有聘僱勞工之需求,且我國經濟型態以中小企業為主,截至一百十四年一月為止,現有商業登記總計將近九十八萬七千家,且商業以獨資或合夥型態為主,關於其人事管理業務通常未設置專人處理而係由負責人親自辦理。

(二)就業服務法第四十八條之一規定首次僱用外籍看護工或外籍幫傭之我國家庭,提出申請前,需參加主管機關舉辦之「聘前講習」,其目的係使雇主有充分之家庭與心理準備,清楚家庭未來將面對之狀況、相關法令之規定,以及可資運用之政府資源,以減少可能之違法行為,惟查對於我國商業卻無相類似之規定,恐對於本國勞工保障有所不足之虞。

(三)商業負責人因不熟悉或忽視勞動法令而違法受罰甚至衍生其他糾紛者時有所聞,爰參考上開就業服務法相關規定,立法要求申請設立商業前應先參加勞動權益講習,俾建立商業對於勞動權益之意識,以確保受僱勞工應有權益並降低商業違法風險。

参、與會委員於聽取說明及詢答後,咸認本案有修正之必要應予支持,於本次會議對法案進行逐條審查及縝密討論,並將全案審查完竣,擬具審查報告,提報院會討論;院會討論前,不須交由黨團協商。院會討論本案時,由經濟委員會召集委員楊瓊瓔補充說明。

肆、檢附條文對照表乙份。

主席:請楊瓊瓔委員補充說明。

沒有補充說明。

報告院會,本案經審查會決議,不須再交由黨團協商,請問院會有無異議?(無)沒有異議,本案逕依審查會意見進行處理。

現在進行逐條討論。

商業登記法第九條之一及第三十七條條文修正草案(二讀)

主席:請宣讀增訂第九條之一。

第九條之一 商業於申請設立登記後,應參加各級政府機關或其指定非營利組織辦理之勞動權益講習。

中央主管機關應於其資訊網站註記商業參加第一項勞動權益講習與否之情形。

主席:照審查會條文通過。

請宣讀第三十七條。

第三十七條 本法施行日期,除中華民國九十七年一月十六日修正公布之第十五條第二項、第二十三條、第二十六條第二項規定由行政院定之,及一百十四年十二月九日修正之條文自公布後六個月施行外,自公布日施行。

主席:照審查會條文通過。

全案經過二讀,現有國民黨黨團、台灣民眾黨黨團提議繼續進行三讀。請問院會有無異議?(無)沒有異議。請宣讀經過二讀之條文。

商業登記法增訂第九條之一條文;並修正第三十七條條文(三讀)

─與經過二讀內容同,略─

主席:報告院會,三讀條文已經宣讀完畢。請問院會,有無文字修正?(無)沒有文字修正。

作以下決議:商業登記法增訂第九條之一條文;並將第三十七條條文修正通過。

報告院會,牛煦庭委員對本案完成三讀後之書面意見,列入公報紀錄。

委員牛煦庭書面意見:

主席、各位委員同仁:

首先,感謝各黨委員的支持,以及經濟委員會召委楊瓊瓔委員及各位同仁的共同努力,讓這個法案能在今天順利三讀通過。

本次修法的初衷,是為了從源頭減少勞資糾紛。我們發現許多小商號的負責人,往往因為「不懂法律」而非「惡意」違法,導致創業初期就誤觸勞動法網,造成勞資雙輸的局面。

經過委員會的詳細審查與討論,我們通過了更務實、更具彈性的版本:

第一,我們確立了「商業設立登記後」應參加勞動權益講習的機制。這不僅維持了提升雇主勞權意識的初衷,也兼顧了行政效率,避免增加商業設立登記時的程序門檻,讓創業更順暢,但守法意識不能少。

第二,為了確保講習的成效與落實,我們新增了「資訊公開」的機制。未來,中央主管機關必須在資訊網站上,註記商業是否已參加勞動權益講習。透過資訊透明化,讓求職者與社會大眾能清楚辨識哪些商號具備基礎的勞權意識,進而形成市場端的正面誘因,鼓勵商號主動參與。

此外,本法將於公布後「六個月施行」。給予主管機關充足的時間進行跨部會協調、規劃講習內容以及建置相關的資訊揭露系統。

在此,本席期許經濟部與勞動部密切合作,在這半年的緩衝期內,妥善規劃課程內容,務求簡明實用,並完善網站註記系統,讓這套「預防勝於治療」的機制能真正發揮效用。

再次感謝各位委員同仁的支持,讓我們共同為台灣打造一個勞資和諧、資訊透明的優質經商環境。謝謝大家!

主席:現在進入討論事項第三案。

三、本院經濟委員會報告審查委員牛煦庭等17人擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」案。(本案經提本院第11屆第3會期第10次會議報告決定:交經濟委員會審查。茲接報告,爰於本次會議提出討論。)

主席:請宣讀審查報告。

立法院經濟委員會函

受文者:議事處

發文日期:中華民國114年11月26日

發文字號:台立經字第1144201906號

速別:普通件

密等及解密條件或保密期限:

附件:如說明二

主旨:院會交付本會審查委員牛煦庭等17人擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」案,業經審查完竣,並決議不須交由黨團協商,復請提報院會討論。

說明:

一、復貴處114年5月14日台立議字第1140701334號函。

二、附審查報告乙份。

正本:議事處

副本:

審查本院委員牛煦庭等17人擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」案審查報告

壹、本院委員牛煦庭等17人擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」案,經提本院第11屆第3會期第10次會議(114年5月2日)報告後決定:「交經濟委員會審查。」

貳、經濟委員會於114年11月5日(星期三)及114年11月6日(星期四)舉行第11屆第4會期經濟委員會第9次全體委員會議進行審查,由召集委員楊瓊瓔擔任主席。會中邀請經濟部部長龔明鑫,就委員提案提出說明並答復委員質詢,另邀請司法院、行政院主計總處、內政部、財政部、法務部、交通部、勞動部、環境部及金融監督管理委員會派員列席備詢,相關說明情形如次:

一、經濟部部長龔明鑫就「公司法第三百八十七條之一及第四百四十九條條文修正草案」修法說明如下:

本案之修正主要係考量勞工權益,要求公司登記前參加勞動權益講習,立意良善。惟公司法主要規範公司組織及行為,並保護公司、股東及債權人等合法權益。故有關勞工課程及相關訓練之規定,建議可回歸勞動法規訂定,並由勞動主管機關主責。

公司登記之行政作業,原則上以簡政便民為目標。為達到我國友善經商環境之目標,近年來本部積極推動簡化公司登記行政程序及一站式線上申請等政策。故關於公司登記之行政作業,應避免過多行政作業及文件,而造成民眾及產業之投資阻礙。建議維持現行公司法規定,回歸勞動法規另行規範。

二、委員牛煦庭等17人擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」提案要旨(參閱關係文書11011243號):

鑑於公司負責人因不熟悉或忽視勞動法令而違法受罰甚至衍生其他糾紛者時有所聞,為要求於公司設立登記前參加勞動權益講習,俾建立公司對於勞動權益之意識,以確保受僱勞工應有權益並降低公司違法風險,爰擬具「公司法第三百八十七條之一及第四百四十九條條文修正草案」,修正重點如下:

(一)公司設立後為從事其事業或拓展規模,而常有聘僱勞工之需求,且我國經濟型態以中小企業為主,截至一百十四年一月為止,登記有案之各類型公司總計七十九萬二千餘家,其中得由自然人一人股東即可組織之有限公司計有五十九萬四千餘家,比例高達四分之三。

(二)就業服務法第四十八條之一規定首次僱用外籍看護工或外籍幫傭之我國家庭,提出申請前,需參加主管機關舉辦之「聘前講習」,其目的係使雇主有充分之家庭與心理準備,清楚家庭未來將面對之狀況、相關法令之規定,以及可資運用之政府資源,以減少可能之違法行為,惟查對於我國公司卻無相類似之規定,恐對於本國勞工保障有所不足之虞。

(三)公司負責人因不熟悉或忽視勞動法令而違法受罰甚至衍生其他糾紛者時有所聞,爰參考上開就業服務法相關規定,立法要求申請設立公司前應先參加勞動權益講習,俾建立公司對於勞動權益之意識,以確保受僱勞工應有權益並降低公司違法風險。

參、與會委員於聽取說明及詢答後,咸認本案有修正之必要應予支持,於本次會議對法案進行逐條審查及縝密討論,並將全案審查完竣,擬具審查報告,提報院會討論;院會討論前,不須交由黨團協商。院會討論本案時,由經濟委員會召集委員楊瓊瓔補充說明。

肆、通過附帶決議1項:

公司於申請設立登記後,應參加各級政府機關或其指定非營利組織辦理之勞動權益講習。為維持講習品質,及協助提升雇主勞動權益之法遵意識,其講習之對象、內容、實施方式、其指定非營利組織辦理之資格、條件及其他應遵行事項,請中央主管機關會商中央勞動主管機關定之。

提案人:楊瓊瓔 張啓楷 鄭天財Sra

Kacaw 蔡易餘

賴瑞隆 邱議瑩

連署人:牛煦庭

伍、檢附條文對照表乙份。

主席:請召集委員楊瓊瓔委員補充說明。